お金を借りたいけれど、審査に落ちたら困る。だから審査の甘いカードローンが知りたいと考える人は多いです。

お金が必要だからカードローンを利用したいのに、審査に落ちてしまったらどうしようもありません。

誰にでも融資してくれるような審査が甘い業者があればいいのに、と考える気持ちはわかります。

ただ結論から言うと、誰にでも融資してくれるような審査が甘い業者というのは存在しません。

そのような業者がもしあれば、違法業者である可能性が高いため、くれぐれも利用しないでください。

この記事では、そうした違法業者を避けて、安全な正規の金融会社について紹介します。

また、急ぎで借りたい方も多いので、最短で今日中に借りられる借入先についても紹介していきます。

審査に落ちる原因や対処法についても詳しく解説しているので、ぜひ参考にしてください。

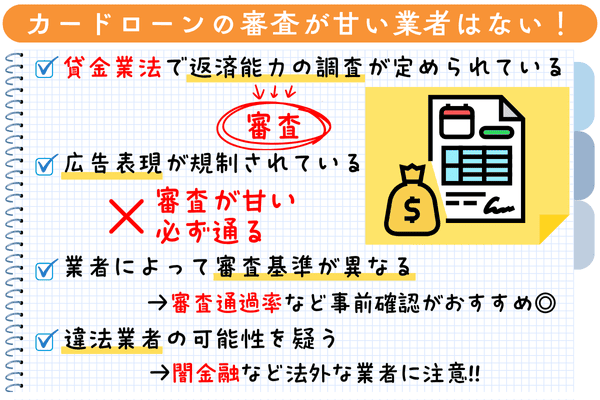

カードローンの審査が甘い業者が存在しない理由は?

カードローンの審査が甘い金融会社があればいいのに、と願う人も多いと思いますが、残念ながら、審査が甘い業者は存在しません。

お金の貸し借りについては法律上の厳しいルールがあり、そのルールに沿って貸し借りを行う必要があるからです。

一方で、「審査が甘い」「簡単に借りられる」と謳っている広告も存在します。

ここでは、カードローンの審査が甘い業者が存在しない理由や、審査が甘いと謳っている業者のカラクリなどについて紹介します。

貸金業法で返済能力の調査が定められているため審査は甘くない

お金の貸し借りをする会社について定めている法律が、貸金業法です。貸金業法では、お金を貸す会社が遵守すべき項目についてこと細かに決められています。

たとえば、返済能力の調査について。

お金を貸す業者は、貸す相手が本当に返済していくことができるのか、事前に調査することを義務付けられています。

もし返済能力が無い人に貸してしまうと、貸金業者は収入源である利息の支払いもしてもらえないため、会社の経営自体ができなくなります。

法的に定められているのはもちろんのこと、会社の経営を考えても、返済能力の調査は必須で、審査を甘くするわけにはいかないのです。

「審査が甘い」や「必ず通る」という広告表現も禁止されている

また、貸金業者に対しては、広告表現の規制もあります。

一般的に、どのような広告でも誇大広告は禁じられています。消費者を騙すことになるからです。

たとえば、シャンプーで「絶対に抜け毛が減る」などと謳うことはできません。

カードローンの場合も「審査が甘い」「必ず通る」のような広告表現は誇大広告にあたり、禁止されているのです。

もし、こうした誇大広告を認めると、消費者が騙されることになります。

本来は借りられない状況の人が、誇大広告の影響で申込みをしても借りることはできず、時間の無駄になってしまいます。

こうしたことが起こらないように、カードローンなどの貸金業者については、審査が甘いと思わせるような広告は出してはいけないのです。

業者によって審査基準が異なるため通過率に差があるのは事実

審査が甘いカードローンは存在しませんが、「比較的審査に通りやすい傾向がある業者」は存在します。

業者によって審査基準が異なるため、審査通過率に差があるのは事実です。

どのカードローン業者も事前に返済能力の調査をするため、誰でも借りられるわけではありません。

ただその中でも、比較的審査に通る人が多い業者だったり、独自の審査基準により他社で断られた人でも借りられるケース、というのがあります。

審査が甘いカードローンを探している人は、まずは審査通過率をチェックするなどして、比較的審査に通りやすい業者を探してみるのはおすすめです。

審査が甘いと宣伝する業者にはヤミ金などの違法業者が多い

審査が甘いなどと宣伝することは禁止されているにもかかわらず、それでも審査が甘いと宣伝している業者があるのも事実です。

では、どうしてその業者はそんなことが言えるのでしょうか?

そうした業者は、貸金業法に沿って経営されていない、つまり正規の業者ではない可能性が高いです。

正規の業者であれば、貸金業者登録番号というものがあります。

貸金業者として登録を行っているかどうかは、金融庁のWebサイトから「登録貸金業者情報検索サービス」を利用すると調べられます。

ここに名前の無い業者は、いわゆる闇金融(ヤミ金)と呼ばれる違法業者です。

審査が甘くて簡単に借りられたとしても、法外な利息を請求されたり、返済が滞った際に違法な取り立てをされたりするトラブルに発展するため、くれぐれも近寄らないようにしましょう。

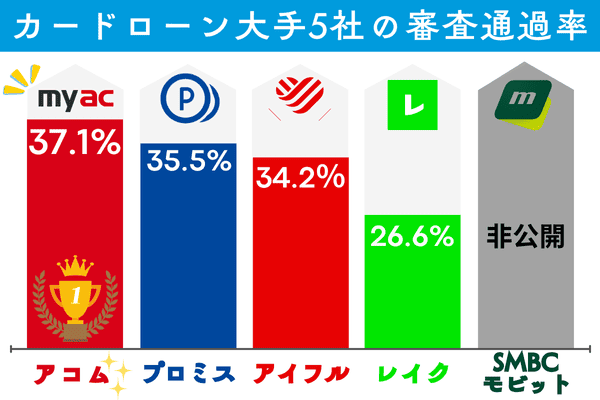

カードローンの審査通過率が高い5選を比較!通りやすいのはどこ?

カードローンの中で比較的期待できるかどうかを調べるには、「審査通過率」を確認するのがおすすめです。

ここでは、比較的審査に通りやすい可能性が高い、審査通過率が高い5社を紹介します。

まず審査通過率だけで比較すると、以下の通りです。

| カードローン名 | 審査通過率 |

|---|---|

| アコム | 37.1%(2023年6月実績) |

| プロミス | 35.5%(2024年8月実績) |

| アイフル | 34.2%(2025年3月期第3四半期実績) |

| レイク | 26.6% |

| SMBCモビット | 非公開 |

SMBCモビットについては審査通過率が非公開なのですが、プロミスと同じSMBCグループのため、大手で安心だと判断できます。

いずれも大手のカードローンのため利便性もよく、サービスも充実しているのが特長です。

ここからは、これらの5社について、詳しく紹介していきます。

アコムは成約率が高く初めてのカードローンにピッタリ

アコムは大手消費者金融のひとつで、初めてのカードローンにぴったりの借入先です。

三菱UFJフィナンシャル・グループ(MUFG)で、三菱UFJ銀行が親会社になります。

今回紹介する5社の中ではもっとも審査通過率が高いです。

申込みから審査までは最短20分で完了し、振込融資を利用すれば契約後すぐにお金を借りることができます。

また、申込みから借入まですべてWebで完結し、カード発行を希望しない場合は郵送物も一切ありません。自宅に郵送物が届くのを避けたい人にもおすすめ。

カード発行をしなくても、スマホATM取引を利用すれば、スマホアプリだけでATM操作ができます。

最長30日間の無利息期間サービスもあるため、初めてアコムを利用する人にはかなりお得です。

借入方法はATMでの引出しと振込融資が選べます。振込の場合も、スマホアプリからの操作で簡単に利用できて便利です。

| 審査通過率 | 37.1%(2025年1月実績) |

|---|---|

| 申込みから審査完了までの時間 | 最短20分 |

| Web完結 | 可能 |

| 郵送物の有無 | カード発行した場合は後日郵送で届く |

| 借入限度額 | 1万円〜800万円 |

| 金利(実質年率) | 3.0%~18.0% |

| 無利息期間サービス | 最長30日間 |

プロミスは通過率が高く最短3分で借りられるスピードも魅力

三井住友フィナンシャルグループのカードローンであるプロミスは、最短3分で借りられるスピードが魅力で、審査通過率も高いです。

大手のカードローンでは、AIスコアリングといってAIによる審査ができるため、ひと昔前と比べても審査時間がかなり短縮されています。

また、申込みから契約まですべてWebで完結します。

さらに、アプリでスマホATM取引を利用すれば、カード発行をしなくても、スマホだけでATM利用ができます。

カード発行をしない場合は郵送物が家に届くことも一切ないため、自宅に郵送物が届いてほしくない人でも安心です。

借入方法はATM以外にも、振込融資といって、指定した銀行に直接振り込んでもらうことも可能です。

振込融資の手続きも、スマホアプリからできるためとても便利です。

| 審査通過率 | 35.5%(2024年8月実績) |

|---|---|

| 申込みから審査完了までの時間 | 最短3分 |

| Web完結 | 可能 |

| 郵送物の有無 | カード発行した場合は後日郵送で届く |

| 借入限度額 | 500万円 |

| 金利(実質年率) | 15.0%〜17.8% |

| 無利息期間サービス | 最長30日間 |

アイフルは銀行グループに属さず独自の基準で審査をしている

アイフルは銀行グループには属していない独立系のカードローン会社で、独自の審査基準で審査をしています。

審査通過率は34.2%と高く、最短18分で審査が完了する点も魅力です。

Web完結に対応しているので、申込みから借入まで、すべてWebで完了します。

カード発行をしない場合は郵送物も届かないので、すべての手続きがWebで完結することになります。

アイフルはスマホATM取引に対応しているため、カード発行をしなくてもATM利用が可能です。

最長30日間の無利息期間もついているため、初めての借入なら利息を大幅に抑えることもできます。

借入方法は、ATMからの引出のほか、振込融資にも対応しています。あらかじめ銀行口座を登録しておけば、指定した金額を振り込んでもらえますよ。

| 審査通過率 | 34.2%(2025年3月期第3四半期実績) |

|---|---|

| 申込みから審査完了までの時間 | 最短18分 |

| Web完結 | 可能 |

| 郵送物の有無 | カード発行した場合は後日郵送で届く |

| 借入限度額 | 1万円〜800万円 |

| 金利(実質年率) | 3.0%~18.0% |

| 無利息期間サービス | 最長30日間 |

レイクはWEBから最短25分融資で審査状況を確認しやすい

レイクはWEBからの申込みで最短25分で融資が完了します。SBI新生銀行グループの、新生フィナンシャル株式会社のカードローンです。

カードレスでも利用でき、スマホATM取引でセブン銀行ATMからの借入・返済ができます。

また、レイクの最大の特長は、無利息期間サービスが充実していること。

条件を満たせば、なんと最長365日間も無利息になります。

- Web申込み

- はじめての利用

- 借入金額が50万円以上

- 収入証明書の提出

借入金額が50万円以下で収入証明書の提出をしない場合は、最長60日間となります。

また、Webではなく自動契約機や電話からの申込みでは、最長30日間です。

大手のカードローンとしては、審査通過率はやや低めではありますが、最短25分で融資が完了し、最長365日間の無利息期間がある点を踏まえると妥当だと言えるでしょう。

| 審査通過率 | 26.6%(2023年6月実績) |

|---|---|

| 申込みから審査完了までの時間 | 最短25分 |

| Web完結 | 可能 |

| 郵送物の有無 | カード発行した場合は後日郵送で届く |

| 借入限度額 | 1万円〜500万円 |

| 金利(実質年率) | 4.5%~18.0% |

| 無利息期間サービス | 最長365日間(Web限定) |

SBMCモビットはWEB完結だから在籍確認がスムーズにできる

SMBCモビットは大手消費者金融のひとつで、三井住友カード株式会社のカードローンです。

審査通過率は非公開ですが、WEB完結で契約でき、在籍確認もスムーズにできるので最短15分での借入が可能です。

振込融資やスマホATM取引にも対応しているので、カード発行をしなくてもカードレスで利用できます。カード発行をしない場合は郵送物も届きません。

※返済が遅れた場合は督促状が届くことがありますが、基本的にはWEB完結で、郵送物なしで利用できます。

借入限度額は800万円まで対応しており便利に使えるカードローンですが、無利息期間サービスが実施していません。

初回利用時から利息が発生することを理解した上で利用しましょう。

| 審査通過率 | 非公開 |

|---|---|

| 申込みから審査完了までの時間 | 最短15分 |

| Web完結 | 可能 |

| 郵送物の有無 | カード発行した場合は後日郵送で届く |

| 借入限度額 | 800万円 |

| 金利(実質年率) | 3.0%〜18.0% |

| 無利息期間サービス | なし |

大手に落ちたら検討したい中小消費者金融カードローン5選を紹介

カードローンには審査が甘いところがあるわけではないのですが、業者ごとに審査基準は異なるため、1社落ちたからと言って他社でも落ちるとは限りません。

特に大手消費者金融と中小消費者金融では審査基準が大きく異なる場合も。

大手消費者金融の審査に落ちたら、中小消費者金融のカードローンを検討してみると良いでしょう。

ここでは、おすすめの中小消費者金融のカードローンを5社紹介します。

なお、中小消費者金融では審査通過率は公開されていないため、それ以外のサービス面や機能面で判断すると良いでしょう。

大手消費者金融と違い、アプリやカードレス取引に対応していないなど不便な点はありますが、柔軟な審査が期待できる傾向が高いですよ。

セントラルは創業50年以上の老舗業者だから信頼性が高い

セントラルは中小消費者金融のひとつですが、創業50年以上の老舗の貸金業者のため信頼性が高いです。

申込みから審査完了、融資までは最短即日対応で、14時までの申込みなら対応可能と明言されているのも分かりやすくて良いです。

セントラルの借入方法は振込融資もしくはATMとなりますが、スマホATM取引には対応していないため、専用カードを使った取引になります。

振込融資についても、Webからの申込みはできず電話での手続きになります。

はじめてセントラルを使う人なら最長30日間の無利息期間が適用されるので、利息を抑えてお得に利用することができますよ。

| 申込みから審査完了までの時間 | 14時までの申込みなら最短当日 |

|---|---|

| WEB完結 | 可能 |

| 郵送物の有無 | カードの郵送あり |

| 借入限度額 | 300万円 |

| 金利(実質年率) | 4.8%〜18.0% |

| 無利息期間サービス | 最長30日間 |

フクホーは審査前に3秒で結果が分かる独自の借入診断が便利

フクホーは中小消費者金融のひとつで、審査前に借入可能かを3秒で診断できます。まずは3秒診断で借入可能かどうかを確認しておくと安心です。

独自の審査基準により最大200万円まで借入ができますが、初回利用時には最大50万円に限られますので注意してください。

また、借入の前には書類での契約手続きが発生する点にも注意が必要です。

カードローンはWeb上の手続きで完結するところも多いですが、フクホーでは以下の流れになります。

- 申込み(Web・電話・店頭)

- 審査

- 書類による契約手続き(郵送・店頭)

- 融資

Webや電話からの申込みでは郵送手続きが発生するため、今日中の借入は不可能です。

一方、店頭申込みであれば書類の手続きもその場でできるため、最短即日での借入も可能です。

| 申込みから審査完了までの時間 | 最短当日 |

|---|---|

| WEB完結 | 不可 |

| 郵送物の有無 | 有り |

| 借入限度額 | 5万円〜200万円 |

| 金利(実質年率) | 7.3%~20.0% |

| 無利息期間サービス | なし |

いつも(itsumo)は電話での在籍確認がないから審査がスムーズ

中小消費者金融のひとつ、「いつも(itsumo)」は、電話での在籍確認がないため、審査がスムーズで最短即日での借入も可能です。

「電話での在籍確認」とは、勤務先に本当に在籍しているのかを確認する審査。

いつも(itsumo)では電話での在籍確認は原則実施しないと明言しているため、電話を避けたい人でも安心して利用できます。

今日中の借入にも対応しており、18時までの申込みであれば最短即日で借入ができます。

いつも(itsumo)はカードローンとは言うものの、実際にはカードは発行されません。スマホATM取引にも未対応です。

そのため、借入方法は振込融資のみ、返済方法は銀行振込のみとなります。

※いずれも、インターネットバンキングにも対応

| 申込みから審査完了までの時間 | 18時までの申込で即日 |

|---|---|

| WEB完結 | 可能 |

| 郵送物の有無 | なし |

| 借入限度額 | 500万円 |

| 金利(実質年率) | 4.8%~20.0% |

| 無利息期間サービス | 最長60日間 |

フタバは初めての人限定で使える30日間無利息サービスが人気

中小消費者金融のフタバは、初めての人限定で30日間無利息サービスがあります。

初回申し込み時は、平日16時までに審査が完了すれば即日振り込みにも対応しているため、急ぎでお金が必要な人にもおすすめ。

平日16時までに審査が完了している必要があるため、申込自体はもう少し早い時間に完了させておきましょう。

審査の結果はメールで届きますが、必要な場合は電話がかかってくることもあり、電話に対応できるようにしておく必要があります。

申込〜借入まではWeb完結ではあるものの、契約書類は郵送で届きます。

届いた契約書類に記入し、住民票を添えて返送しなければならないので、忘れず手続きをおこなってください。

| 申込みから審査完了までの時間 | 平日16時までの審査完了で即日振込可能 |

|---|---|

| WEB完結 | 可能 |

| 郵送物の有無 | あり(契約書類) |

| 借入限度額 | 1〜50万円 |

| 金利(実質年率) | 14.959%~19.945% |

| 無利息期間サービス | 最長30日間 |

ベルーナノーティスは最短30分で審査が完了する素早さが特徴

ベルーナノーティスは最短30分で審査が完了する素早さが特徴です。

また、無利息期間サービスについても特徴的。一般的なカードローン業者では、初めての利用時のみに適用されるのが普通です。

しかしベルーナノーティスでは、初回利用時以外にも、完済後の再度の利用でも無利息サービスが適用されます。

期間は14日間と一見少なめですが、何度でも利用できるのであれば、トータルではかなりお得になる可能性があります。

申込みから借入までは基本的にはWebで完結します。(※電話による在籍確認は実施されることが多いです。)

契約後、専用カードが自宅に郵送で届くため、必ず受け取っておきましょう。

| 申込みから審査完了までの時間 | 最短30分 |

|---|---|

| WEB完結 | 可能 |

| 郵送物の有無 | カードが郵送で届く |

| 借入限度額 | 最大300万円 |

| 金利(実質年率) | 4.5%~18.0% |

| 無利息期間サービス | 最長14日間(何度でも) |

審査が甘いわけではないが低金利のネット銀行カードローン5選

比較的借りやすいと言われているのは消費者金融ですが、それ以外のカードローンもあります。

審査が甘いとは言えないものの、低金利で借りられるのがネット銀行のカードローンです。

ネット銀行も、カードローンの利用が初めての方や、以前利用してから期間が空いている方などで、安定した収入があれば審査に通る可能性が高いです。

なるべく低金利で借りられるほうが返済の負担は少なく済むため、ぜひネット銀行も検討してみてください。

ここでは、低金利でおすすめのネット銀行カードローンを5つ紹介します。

楽天銀行スーパーローンはネット銀行ならではの柔軟さが魅力

楽天銀行スーパーローンは楽天銀行が運営するカードローンで、ネット銀行ならではの柔軟さが魅力です。

また、楽天グループのカードローンのため、楽天会員であればランクに応じた審査の優遇もあります。

※一部例外あり

入会時には楽天ポイントが1,000ポイント付与される常設キャンペーンも。

さらに、利用金額に応じて最大30,000ポイントが付与されるので、楽天会員の方にはおすすめのカードローンです。

審査完了までは最短当日で、最大800万円の貸付に対応。金利も、最高14.5%と低金利で利用しやすいです。

| 申込みから審査完了までの時間 | 最短当日 |

|---|---|

| WEB完結 | 可能 |

| 郵送物の有無 | カードが郵送で届く |

| 借入限度額 | 最大800万円 |

| 金利(実質年率) | 1.9%〜14.5% |

| 無利息期間サービス | なし |

セブン銀行カードローンはアプリ完結でスムーズに借入できる

セブン銀行カードローンは、セブン銀行アプリから申込みが可能で、カードが届く前でもアプリで借入もできます。

セブンイレブンにあるセブン銀行ATMを使って借入がスムーズにできるため、使い勝手も良いです。

セブン銀行カードローンを利用する際にはセブン銀行の口座が必要ですが、申込時に即日で開設できるため、まだ口座開設していなくても問題ありません。

初めて申し込む場合は最大50万円と決まっています。

カードローンの利用自体が初めての人は、はじめから高額な借入をすると返済計画が立てにくいので、50万円以内の少額しか対応していないというのはむしろメリットだと言えます。

| 申込みから審査完了までの時間 | 最短翌日 |

|---|---|

| WEB完結 | ◯ |

| 郵送物の有無 | カードが郵送で届く |

| 借入限度額 | 10万円〜300万円 |

| 金利(実質年率) | 12.0%〜15.0% |

| 無利息期間サービス | なし |

auじぶん銀行カードローンはau IDがあれば金利が優遇される

auじぶん銀行カードローンは、au IDを持っている人なら最大0.5%の金利優遇があります。

auじぶん銀行はコンビニATMも利用できるため、ATMでの借入や返済もスムーズです。

銀行は、消費者金融に比べると審査に時間がかかることが多いのですが、auじぶん銀行は最短即日で審査が完了します。

ただし、金利は最大17.5%と、銀行系カードローンの中では高めです。

低金利のカードローンを借りたい人にとっては、メリットは少ないと言えます。

とはいえ、最短即日で審査完了、手続きはWeb完結に対応していて借入限度額は最大800万円といった点は魅力的。

au IDを持っている人には特に、おすすめのカードローンです。

| 申込みから審査完了までの時間 | 最短当日 |

|---|---|

| WEB完結 | 可能 |

| 郵送物の有無 | カードが郵送で届く |

| 借入限度額 | 10万円〜800万円 |

| 金利(実質年率) | 1.48%〜17.5% |

| 無利息期間サービス | なし |

住信SBIネット銀行カードローンはカード不要で利用できる

住信SBIネット銀行カードローンは、カードが手元になくてもアプリで借入・返済ができて便利です。

カードローンの利用には住信SBIネット銀行の口座が必要ですが、申込と同時に新規開設の手続きもできます。

カードローンとはいえ専用カードの発行はそもそもしておらず、住信SBIネット銀行のキャッシュカードに借入機能が搭載されます。

カードローン専用のカードを手元に置きたくない方にはありがたい仕組みです。

さらに、SBI証券口座を保有している人は優遇金利の対象にもなるため、とてもお得です。

特典として、最大36,500円の現金プレゼントもあります。

まず新規契約とデビットカード設定をすることで1,500円。さらに借入金額に応じて最大35,000円のプレゼントが受け取れます。

| 申込みから審査完了までの時間 | 最短60分 |

|---|---|

| WEB完結 | 可能 |

| 郵送物の有無 | 銀行口座を新規開設した場合はキャッシュカードが郵送で届く |

| 借入限度額 | 10万円〜1000万円 |

| 金利(実質年率) | 1.89%~14.79% |

| 無利息期間サービス | なし |

PayPay銀行カードローンは安定した収入があれば借りられる

PayPay銀行カードローンは、安定した収入があれば借りられるカードローンです。

仮審査の結果は最短60分で届きます。ただ、本審査の結果については、本人確認書類等の提出後、3営業日以上かかります。

今日中の借入には対応していないため、急ぎでお金を借りたい人は避けたほうが良いでしょう。

PayPay銀行は無利息期間サービスにも対応しているのが特徴です。

消費者金融系カードローンでは、初回利用時に無利息期間が設けられているところが多いですが、銀行系では滅多にありません。

最大30日間の無利息期間があるため、利息が大幅に抑えられます。

また、契約時の特典として、最大1,500円がもらえるキャンペーンも。さらに、利用金額に応じて最大1万円のプレゼントもあるので、賢く利用しましょう。

| 申込みから審査完了までの時間 | 3営業日〜(仮審査は最短60分) |

|---|---|

| WEB完結 | 可能 |

| 郵送物の有無 | カードが郵送で届く |

| 借入限度額 | 最大1000万円 |

| 金利(実質年率) | 1.59%〜18.0% |

| 無利息期間サービス | 最大30日間 |

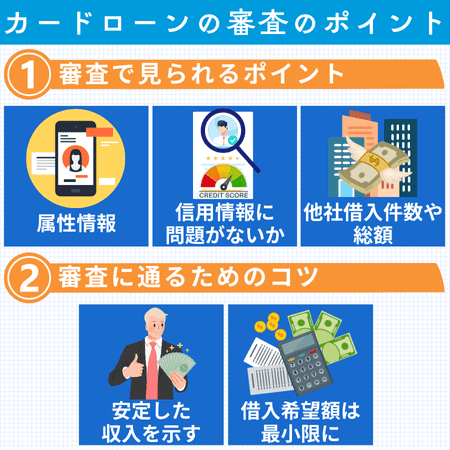

カードローンの審査で見られるポイントと通るためのコツ

カードローンの審査では、どういった点が見られるのでしょうか?

ここでは、カードローンの審査で見られるポイントと、通りやすくするためのコツを紹介します。

- 審査で必ずチェックされる属性情報をできるだけ整えておく

- 信用情報機関に問い合わせて問題がないか事前に確認しておく

- 他社からの借入件数や総額をできるだけ減らしておく

- 在籍確認や収入証明書で安定した収入を証明できるよう準備する

- 借入希望額は審査通過を重視して最低限に抑えておく

以下から詳しく解説していきます。

審査で必ずチェックされる属性情報をできるだけ整えておく

審査で必ずチェックされるのは、申込者の属性情報です。申込者の属性情報としては、以下の通りです。

- 勤務先

- 年収

- 雇用形態

- 勤続年数

- 家族構成

- 持ち家or賃貸(家賃の支払いの有無)

こうした属性情報をなるべく整えておくことで、審査に通りやすくなります。

たとえば転職直後は勤続年数が少なくなってしまうので申込みを避けるなど、できる限り、属性情報は整えておきましょう。

ただし、虚偽の内容を入力するのは絶対にNGです。嘘の情報を申告するのではなく、正しい情報を申告した上で審査を受けてください。

信用情報機関に問い合わせて問題がないか事前に確認しておく

信用情報に問題がないかを事前に確認しておくのもおすすめです。

カードローンや各種ローン商品などの利用状況については、信用情報機関と呼ばれるところで記録されています。

たとえば他社のローンで延滞があれば、信用情報に問題がある状態となるため、新しくカードローンを申し込んだとしても審査に通らない可能性が高いです。

ほかにも、自分が忘れている問題がある可能性もあるため、心配であれば信用情報機関に問い合わせてみてください。

信用情報に問題があると新たに借入ができない可能性が高いため、お金が必要だとしてもほかの方法(行政の窓口に相談するなど)で対応することも検討しましょう。

他社からの借入件数や総額をできるだけ減らしておく

カードローンで借りられる金額は収入に応じてある程度決まっています。そのため、他社からの借入がある人は、借入件数や総額をできるだけ減らしておくのがおすすめです。

借入件数が増えると管理も大変になるため、完済できるところは完済して取引業者を減らしておくと良いでしょう。

また、借入総額についても、多すぎると新たな借入はできなくなり審査に通らないため、なるべく減らしておきましょう。

在籍確認や収入証明書で安定した収入を証明できるよう準備する

カードローンの審査では、在籍確認や収入証明書が必要になる場合があります。

そのため、あらかじめ在籍確認や収入証明の準備をしておきましょう。

まず在籍確認については、書類による在籍確認を行っているところが多いため、給与明細など、会社名が記載されている書類を準備しておきます。

給与明細以外では、社員証や、会社名が記載されている健康保険証、源泉徴収票、雇用契約書などが利用できます。

次に、収入証明書については、源泉徴収票や給与明細を用意します。会社員でない方は、確定申告書や所得証明書(課税証明書)などが必要です。

給与明細書については直近2か月分の提出が求められることが多いです。

50万円以下の借り入れであれば収入証明書は原則不要ですが、審査の内容によっては提出を求められる場合があるため、念のため準備しておくと安心ですよ。

借入希望額は審査通過を重視して最低限に抑えておく

借入希望額が多すぎると審査に落ちる場合があるため、必要最低限に抑えましょう。

「借りられる金額は多いほうが安心」と考えがちですが、多く借りるほど返済も大変になります。

返済が困難になるほどの貸付はそもそもしてもらえないため、借入希望額は現実的な金額を入力することをおすすめします。

カードローンでは、基本的には年収の3分の1までという基準がありますが、3分の1ギリギリを狙うのではなく、今本当に必要な金額だけを希望しましょう。

契約後、あとから増枠希望を出すこともできるので、はじめは少額から借りるのがおすすめです。

カードローン審査に落ちる主な原因をまとめました

カードローンの審査に落ちる主な原因・理由にはどんなものがあるのか、知っておくと安心です。

カードローンの審査に落ちる原因や理由は以下の通り。

- 希望金額に対して収入が少ないまたは不安定と判断された

- 他社借入の件数や総額が多すぎて返済リスクが高いと判断された

- 信用情報に延滞や債務整理などの金融トラブル歴が確認された

- 短期間に複数業者へ申し込んでしまい申込ブラック状態になった

- 今回の申込みを含めると総量規制(年収の1/3)を超えてしまう

- 申込み時の情報に虚偽や誤りがあり信頼性が低いと判断された

- 職場への在籍確認が取れず安定した収入を証明できなかった

以下から詳しく解説していきます。

希望金額に対して収入が少ないまたは不安定と判断された

まず、希望金額に対する収入の問題です。

収入が少ない、もしくは不安定だと判断されたことで、審査に落ちるケースです。

カードローンでお金を借りたあとは、当然返済していかなければいけません。

毎月きちんと返済ができると判断してもらえないと、審査には通らないのです。

希望金額に対して収入が少ない場合はもちろん審査に落ちますが、「収入が安定していない」と判断された場合にも、確実な返済が見込めないということになり、審査に落ちることがあります。

他社借入の件数や総額が多すぎて返済リスクが高いと判断された

今回が初めての借り入れではない場合、返済リスクが高いと判断されて審査に落ちることもあります。

申込時には他社借入についても申告する必要がありますが、他社借入の件数や総額が多いと、新たな借入はリスクが高いという判断になります。

たしかに、すでに複数の業者からそれなりの金額を借りていると、すでに返済の負担は大きいはずです。

これ以上借り入れを増やすと返済ができなくなる恐れがあるため、新たな貸付は控えたいと判断するのは当然のことだと言えます。

信用情報に延滞や債務整理などの金融トラブル歴が確認された

審査時に参照される信用情報には、他社借入の状況や遅延の有無などさまざまな情報が記録されています。

借入をしていたとしても滞りなく返済できていれば問題にはならないのですが、延滞や債務整理などの金融トラブルの履歴がある場合は注意が必要です。

こうしたトラブルがあると、「また延滞や債務整理が発生するかも」と予想され、審査に通らなくなる可能性が上がります。

こうしたトラブルは、くれぐれも避けるようにしてください。

短期間に複数業者へ申し込んでしまい申込ブラック状態になった

借入状況に問題がなくても、「申込ブラック」と呼ばれる状態になっていることがあります。

申込みブラックの状態になっていると、新たな借入は控える、という判断をする業者が多いです。

申込ブラックとは、短期間のあいだに複数の業者に申込みを繰り返した記録がある、という状態を指します。

1社目で落ちた後、すぐに2社3社と申込を繰り返した場合に発生する現象です。

申込ブラックだと審査に通りにくくなる傾向は間違いなくあるので、立て続けに複数の業者に申し込むことは控えましょう。

今回の申込みを含めると総量規制(年収の1/3)を超えてしまう

貸金業法では「総量規制」というルールがあります。貸付金額は年収の3分の1の範囲内にとどめなければならないというルールです。

たとえば、年収300万円の人なら合計100万円が限度額となります。

複数の業者を利用している場合でも、全体の合計が3分の1というルールなので、今回の申込で3分の1を超える場合は審査に通ることはないのです。

その場合、さらにほかの業者に申し込んでみたとしても審査に通ることはありません。

申込み時の情報に虚偽や誤りがあり信頼性が低いと判断された

申込時の情報に虚偽や誤りがあると判断された場合、審査には通りません。虚偽や誤りが含まれていると、申込情報の信頼性が低くなるからです。

申込時、審査を通したいあまりに虚偽の内容を入力するのは厳禁です。必ず、ありのままを正直に入力してください。

また、わざと虚偽の内容を書いたわけではなくても、曖昧な情報を書いたり、よく確認せずに誤った情報を書くのも厳禁です。

たとえば勤続年数など、記憶が曖昧な場合は調べてから記入するなど、正しい情報を入力するようにしてください。

職場への在籍確認が取れず安定した収入を証明できなかった

職場への在籍確認が取れなかった場合、安定した収入があると証明できず、審査に落ちるケースもあります。

職場への在籍確認とは、申告している勤務先に本当に在籍しているのかを確認する審査を指します。

確認方法としては、会社名が記載されている保険証や源泉徴収票の提出や、担当者が会社に電話して確認する方法があります。

いずれの方法でも確認が取れなかった場合には、本当に在籍しているかが証明できないため、「安定した収入がある」という条件を満たすことができません。

カードローン審査に落ちたときの対処法は?

お金を借りたいのに審査に通らない……。カードローンの審査に落ちたときは、どうすれば良いのでしょうか?

カードローンの審査に落ちたときの対処法としては、以下のようなものがあります。

- 落ちた原因を改善した上で前回と異なるカードローンを選ぶ

- 再度申し込みをする際は6ヶ月以上の期間を空けて慎重に行う

- 借入件数が多い場合はおまとめローンで返済状況を改善する

- 審査に通らなくても無許可で営業している闇金は利用しない

- 自力での借入が難しいなら公的支援制度や専門家に相談する

以下から詳しく解説していきます。

落ちた原因を改善した上で前回と異なるカードローンを選ぶ

カードローンの審査に落ちた際には、何が原因で落ちたのかを冷静に振り返ってみましょう。

そして、落ちた原因だと思われる点について改善した上で、前回とは異なるカードローンを選んで申し込んでみることをおすすめします。

一般的には、銀行系カードローンがもっとも審査が厳しく、その次が大手消費者金融、そして中小消費者金融の順だと言われています。

ただ、それはあくまでも傾向の話であり、たとえば「楽天銀行カードローンは、楽天会員なら審査優遇」など独自の基準を設けている場合もあるので、業者選びの参考にしてください。

再度申し込みをする際は6ヶ月以上の期間を空けて慎重に行う

審査に落ちた後、再度申し込みをする際には、6ヶ月以上の期間を空けて慎重に行うのがおすすめです。

カードローンの審査では、「申込ブラック」と呼ばれるものが存在します。

申込ブラックとは、短期間のうちに申し込みを繰り返したせいで、かえって審査に通りにくくなる現象のことを指します。

2社程度であれば問題ないことも多いのですが、短期間で複数の業者に申し込みを繰り返す行為は絶対に避けててください。

借入件数が多い場合はおまとめローンで返済状況を改善する

借入件数がすでに多い場合は、おまとめローンで整理するのもおすすめです。

複数の業者から借りていると、1か月の中で返済期日がいくつもあり、管理も大変です。

管理が大変なせいで返済期日に返済できないことが頻繁に起こっていたら要注意。

おまとめローンで借入を整理すると、返済期日も毎月1回にまとめられるため、計画的に返済することができ、返済状況が改善されます。

審査に通らなくても無許可で営業している闇金は利用しない

カードローンの審査に通らないと、だんだんと焦ってきて「どこでもいいから貸してほしい」という気持ちになるかもしれません。

しかし、そうした状況であっても、闇金(ヤミ金融)業者は絶対に利用しないでください。

闇金とは、無許可で営業している違法業者で、法外な利息が発生したり、違法な取り立てを行っているなどの問題が起こる可能性も高いです。

どこからも借りられず、どうしてもお金に困っている場合は、次の項目の「公的支援制度や専門家に相談する」という方法を選択しましょう。

自力での借入が難しいなら公的支援制度や専門家に相談する

自力での借入が難しいなら、公的支援制度や専門家に相談する方法もあります。

たとえば、すでに複数の業者から借りていて多重債務状態になっている人の相談先としては、こういったところがあります。

- 日本司法支援センター(法テラス)

- 日本弁護士連合会

- 日本司法書士会連合会

- 日本貸金業協会

- 日本クレジットカウンセリング協会

- 全国銀行協会

お住まいの地域の役所でも、借金やカードローンに関する相談を受け付けている窓口があるので、まずは相談してみましょう。

無料で相談できる窓口も多いので、一人で悩むのではなく、必ず専門家に相談しましょう。