毎月の複数借入先への返済管理に悩んでいる方にとって、おまとめローンは強力な解決策となります。

しかし、最近では様々なおまとめローンがあるので、どこを利用すれば良いのか迷ってしまう人も多いでしょう。

この記事では、消費者金融や銀行を徹底調査し、低金利で一本化に積極的なおまとめローンのおすすめ25選を紹介します。

各社の特徴や審査、金利などの詳細に加えて、属性別の選び方も解説しますので、あなたに最適なおまとめローンを見つけるヒントにしてください。

最短即日も可能な消費者金融のおまとめローンおすすめ15選を紹介

消費者金融のおまとめローンは、即日融資が可能であり、柔軟な対応が期待できるため、比較的通りやすい傾向にあると言われています。

- 即日融資が可能なスピード感

- 個別事情を考慮した柔軟な審査

- 総量規制の例外として扱われる

- 適用金利がやや高め

- 借入限度額が控えめ

- 追加借入は基本的に不可

銀行系と比較して金利はやや高めですが、即日融資に対応している業者が多く、急いで借入を一本化したい方におすすめです。

また、中小消費者金融のおまとめローンなら、信用情報に不安がある方でも審査に通る可能性があります。

クレジットカード会社のおまとめローンは、消費者金融より金利は低く、銀行より審査が柔軟であることが多く、バランスの取れた選択肢と言えます。

普段利用しているクレジットカード会社であれば、おまとめローンを利用する際に金利の優遇を受けられることもあるため、検討する価値があるでしょう。

上記の一覧は、消費者金融のおまとめローンを6つの観点から評価し、選定を行いました。

- 審査の通りやすさ

- 審査の簡潔さ

- 上限金利の低さ

- 借入限度額

- 一本化の対象範囲

- サービスの信頼性

アイフルのおまとめMAXは柔軟な審査と限度額の高さで人気

アイフルのおまとめMAXは、業界トップクラスの審査通過率と最大800万円という高額融資枠で、多重債務に悩む方の強い味方となっています。

特筆すべきは、独自の審査基準により他社で断られた方でも融資を受けられる可能性がある点です。

アイフルのおまとめMAXで300万円を一本化した場合、金利17.5%から12.0%に下がれば、月々の返済額は約8万円から約6.5万円へと1.5万円も軽減されます。

さらに、WEB完結申込なら最短25分で審査結果が分かり、即日融資も可能なため、今すぐ返済を楽にしたい方におすすめです。

アイフルの強みは、アルバイト・パート・自営業の方でも安定収入があれば申込可能な点。

また、おまとめ後も返済状況次第で追加融資の相談にも応じてくれる柔軟性があります。

| 項目 | 内容 |

|---|---|

| 金利 | 年3.0%~17.5% |

| 融資限度額 | 最大800万円 |

| 審査時間 | 最短25分 |

| 融資時間 | 最短1時間 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大120回(10年) |

| 返済方式 | 元利定額返済方式 |

プロミスのおまとめローンは即日対応でスピード重視に最適

プロミスのおまとめローンは、大手消費者金融ならではの安定感と業界最速クラスの融資スピードが魅力です。

審査から融資まで最短1時間という驚異的なスピードで、「今日中に返済日を迎える借入がある」といった緊急時にも対応できます。

プロミスのおまとめローンで200万円を一本化する場合、仮に金利が18.0%から15.0%に下がれば、5年返済で総返済額が約50万円も削減可能。

プロミスは返済シミュレーターも充実しており、事前に具体的な返済計画を立てられるのも安心材料です。

さらに、プロミスATMだけでなく、三井住友銀行ATMでも手数料無料で利用でき、返済の利便性も抜群。

初回利用なら30日間無利息サービスも適用される場合があり、短期完済を目指す方には特におすすめです。

| 項目 | 内容 |

|---|---|

| 金利 | 年6.3%~17.8% |

| 融資限度額 | 最大300万円 |

| 審査時間 | 最短20分 |

| 融資時間 | 最短1時間 |

| Web完結 | 可能 |

| 申込条件 | 20歳~65歳で本人に安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大80回(6年8ヶ月) |

| 返済方式 | 元利定額返済方式 |

アコムの借換え専用ローンは安定収入があれば一本化しやすい

アコムの借換え専用ローンは、三菱UFJフィナンシャル・グループの一員として、信頼性と審査の柔軟性を両立させたサービスです。

特に、勤続年数が短い方や転職直後の方でも、安定収入さえあれば前向きに審査してくれる点が評価されています。

アコムの借換え専用ローンで150万円の借入を一本化した場合、金利18.0%から13.0%に下がれば、3年返済で総利息が約15万円カット。

アコムは返済日を自由に設定できるため、給料日直後に設定することで計画的な返済が可能になります。

アコムの最大の強みは、全国の提携ATMが5万台以上あり、どこでも返済できる利便性。

また、返済実績を積めば、将来的により低金利での借り換えも相談できる可能性があります。

| 項目 | 内容 |

|---|---|

| 金利 | 年7.7%~18.0% |

| 融資限度額 | 最大300万円 |

| 審査時間 | 最短30分 |

| 融資時間 | 最短1時間 |

| Web完結 | 可能 |

| 申込条件 | 20歳以上の安定した収入と返済能力を有する方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大146回(12年3ヶ月) |

| 返済方式 | 元利均等返済方式 |

レイクdeおまとめは無利息期間付きで初期負担を抑えられる

レイクdeおまとめは、SBI新生銀行グループの強みを活かし、消費者金融系でありながら銀行並みのサービス品質を実現。

最大の特徴は、借入額に応じて最大180日間の無利息期間が適用される点で、この期間を活用すれば大幅な利息削減が可能です。

レイクdeおまとめで250万円を一本化し、ボーナスで100万円を無利息期間中に返済すれば、実質的に150万円分の利息で済みます。

金利17.5%の場合、これだけで約20万円の利息が節約できる計算になります。

また、レイクは審査結果が最短15秒で画面表示されるため、審査の不安をすぐに解消できます。

21時までの契約手続き完了で当日振込も可能と、スピード面でも業界トップクラスです。

| 項目 | 内容 |

|---|---|

| 金利 | 年6.0%~17.5% |

| 融資限度額 | 最大500万円 |

| 審査時間 | 最短15秒(仮審査) |

| 融資時間 | Webで最短20分融資 |

| Web完結 | 可能 |

| 申込条件 | 満20歳~70歳で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大60回(5年) |

| 返済方式 | 残高スライドリボルビング方式・元利定額リボルビング方式 |

SMBCモビットのおまとめローンは在籍確認と郵送物なしで安心

SMBCモビットのおまとめローンは、「職場にバレたくない」「家族に知られたくない」という方のニーズに完璧に応えるサービス設計が特徴です。

WEB完結申込なら電話連絡なし・郵送物なしで手続きが完了し、プライバシーを最大限守れます。

SMBCモビットで400万円を一本化する場合、金利が18.0%から10.0%に下がれば、5年返済で総利息が約200万円から約110万円へと、90万円もの削減が可能。

SMBCモビットは返済額の相談にも柔軟に応じてくれるため、無理のない返済計画を立てられます。

三井住友カードのサービスとも連携しており、Tポイントが貯まる・使えるのも隠れたメリット。

返済するたびにポイントが貯まり、貯まったポイントで返済もできるため、実質的な返済負担をさらに軽減できます。

| 項目 | 内容 |

|---|---|

| 金利 | 年3.0%~18.0% |

| 融資限度額 | 最大800万円 |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| Web完結 | 可能 |

| 申込条件 | 20歳~65歳の安定した定期収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大160回(13年4ヶ月) |

| 返済方式 | 元利定額返済方式 |

三井住友カードおまとめローンは会員限定の金利で利便性が高い

三井住友カードのおまとめローンは、既存会員向けの特別優遇金利が最大の魅力です。

「premium」なら年1.5%~4.5%という銀行を凌ぐ超低金利で、高額の一本化にも対応。信販会社ならではの審査スピードと、銀行並みの低金利を両立させた理想的なサービスです。

三井住友カードで600万円を一本化する場合、「premium」の4.5%が適用されれば、消費者金融の15.0%と比較して、10年返済で総利息が約540万円から約150万円へと、390万円もの驚異的な削減効果。

三井住友カードの利用実績が良好な方ほど、低金利での融資が期待できます。

WEB完結申込で最短3営業日での審査完了、既存会員なら本人確認書類も最小限で済む手軽さも魅力。

Vポイントも貯まるので、普段のカード利用と合わせてポイントを有効活用できます。

| 項目 | 内容 |

|---|---|

| 金利 | premium:年1.5%~4.5%、plus:年4.5%~14.5% |

| 融資限度額 | premium:最大999万円、plus:最大500万円 |

| 審査時間 | 最短3営業日 |

| 融資時間 | 最短1週間 |

| Web完結 | 可能 |

| 申込条件 | 三井住友カード会員または提携ローン契約中の方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大180回(15年) |

| 返済方式 | 元利均等返済方式 |

ライフカードのサポートローンはWeb完結&最短7日で一本化可能

ライフカードのサポートローンは、信販会社系の中でも特にスピーディーな対応が売りです。Web完結申込なら来店・郵送一切不要で、最短7日での融資実行を実現。

金利も年12.0%~16.5%と、消費者金融より確実に低く、銀行より審査が柔軟という絶妙なバランスを保っています。

ライフカードで250万円を一本化した場合、金利が18.0%から14.0%に下がれば、5年返済で総利息が約125万円から約95万円へと、30万円の削減が可能。

ライフカードは返済シミュレーションツールも充実しており、申込前に具体的な返済計画を立てられます。

L-Mallでのショッピングでポイントが貯まりやすくなるなど、ライフカード会員ならではの特典も充実。

信販会社の強みを活かし、クレジットカードのリボ払いも含めた幅広い債務の一本化に対応しています。

| 項目 | 内容 |

|---|---|

| 金利 | 年12.0%~16.5% |

| 融資限度額 | 最大500万円 |

| 審査時間 | 最短3営業日 |

| 融資時間 | 最短7日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上65歳以下で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大84回(7年) |

| 返済方式 | 元利均等返済方式 |

セゾンのおまとめローンは専任スタッフによるプラン提案が魅力

セゾンのおまとめローンは、クレジットカード業界のパイオニアとして培った与信ノウハウを活かし、一人ひとりに最適な返済プランを提案します。

専任スタッフが個別に相談に乗ってくれるため、複雑な借入状況でも安心して任せられます。

セゾンのおまとめローンで200万円を一本化する場合、金利が13.0%になれば、カードローン18.0%・リボ払い15.0%の組み合わせと比較して、5年返済で総利息が約85万円から約70万円へと、15万円の削減効果。

セゾンは永久不滅ポイントも活用でき、実質的な負担をさらに軽減できます。

セゾンカード会員なら審査・手続きがスムーズに進み、最短3営業日で審査結果が判明。

全国のセゾンカウンターで対面相談も可能で、オンラインと対面のハイブリッド型サービスを展開しています。

| 項目 | 内容 |

|---|---|

| 金利 | 年10.0%~15.0% |

| 融資限度額 | 最大300万円 |

| 審査時間 | 最短3営業日 |

| 融資時間 | 最短1週間 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上80歳以下で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大96回(8年) |

| 返済方式 | 元利定額リボルビング方式 |

ドコモファイナンスのおまとめローンは対応範囲の広さが強み

ドコモファイナンスのおまとめローンは、通信大手が手がける金融サービスとして、独自の強みを発揮しています。

ドコモユーザーなら金利優遇や審査優遇の可能性があり、長期利用者ほどメリットが大きくなる設計です。

300万円を一本化した場合、金利が10.0%になれば、消費者金融18.0%・クレジットカード15.0%の組み合わせと比較して、6年返済で総利息が約180万円から約95万円へと、85万円の削減効果。

d払い残高へのチャージも可能で、普段の買い物でも活用できます。

最大の特徴は、カードレスで利用できる先進性。スマホアプリですべての取引が完結し、財布にカードを入れる必要がありません。

dポイントとの連携により、携帯料金と合わせた家計管理も簡単になります。

| 項目 | 内容 |

|---|---|

| 金利 | 年3.0%~14.8% |

| 融資限度額 | 最大800万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短1週間 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上68歳以下で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大96回(8年) |

| 返済方式 | 残高スライド元利定額リボルビング方式 |

JCBのFAITHは低金利が魅力だが年収の1/3までの制限に注意

JCBカードローンFAITHは、国際ブランドJCBが提供する、信販系最高水準の低金利カードローンです。

年1.30%~12.50%という銀行をも凌ぐ金利設定は、他の追随を許しません。ただし、総量規制の対象となる点には注意が必要です。

年収600万円の方がFAITHで180万円(年収の30%)を一本化する場合、金利が8.0%になれば、消費者金融18.0%と比較して、4年返済で総利息が約70万円から約30万円へと、40万円の削減効果。

JCBの信頼性と低金利の恩恵を最大限受けられます。

JCBオリジナルシリーズのポイントプログラムと連動し、返済でもOki Dokiポイントが貯まります。

最短即日審査・即日融資にも対応し、信販系としては異例のスピード感を実現しています。

| 項目 | 内容 |

|---|---|

| 金利 | 年4.40%~12.50% |

| 融資限度額 | 最大500万円(年収の1/3まで) |

| 審査時間 | 最短即日 |

| 融資時間 | 最短3営業日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上58歳以下で安定継続した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大60回(5年) |

| 返済方式 | 残高スライド元金定額払い・毎月元金定額払い・ボーナス併用払い |

いつものおまとめローンは信用情報に不安がある人の駆け込み寺

いつものおまとめローンは、大手で審査に通らなかった方や、過去に延滞歴がある方でも真摯に向き合ってくれる中小消費者金融の代表格です。

「他社5件以上」「総量規制ギリギリ」といった厳しい状況でも、現在の返済能力を重視した審査を行います。

いつものおまとめローンで300万円を一本化すると、仮に平均金利が20.0%から15.0%に下がれば、7年返済で総利息が約280万円から約170万円へと、110万円もの大幅削減が実現。

いつもは返済計画の相談にも親身に応じ、個別の事情に合わせた柔軟な対応が期待できます。

特に注目すべきは、債務整理を検討している方への代替案としての提案力。専門スタッフが現状を詳しくヒアリングし、債務整理を回避できる可能性を探ってくれます。

また、全国対応で来店不要、最短45分で審査結果が出る迅速さもいつもの魅力です。

| 項目 | 内容 |

|---|---|

| 金利 | 年4.8%~18.0% |

| 融資限度額 | 最大500万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| Web完結 | 可能 |

| 申込条件 | 20歳~65歳で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大60回(5年) |

| 返済方式 | 元利均等返済方式 |

ダイレクトワンのお借り換えローンは銀行グループの信頼が魅力

ダイレクトワンのお借り換えローンは、スルガ銀行グループという銀行系の安心感と、消費者金融の柔軟な審査を兼ね備えた独自のポジションを確立しています。

地域密着型の経営により、静岡県を中心とした東海エリアでは特に手厚いサポートが受けられます。

ダイレクトワンで200万円を一本化した場合、金利が18.0%から12.0%に下がれば、5年返済で総利息が約100万円から約65万円へと、35万円の削減効果。

ダイレクトワンは店舗での対面相談も可能なため、複雑な借入状況の方でも安心して相談できます。

スルガ銀行のATMが手数料無料で使えるほか、返済日の変更にも柔軟に対応。銀行グループならではの安定性により、長期的な返済でも安心して利用できるのが大きな強みです。

| 項目 | 内容 |

|---|---|

| 金利 | 年4.9%~18.0% |

| 融資限度額 | 最大300万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳~69歳で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大120回(10年) |

| 返済方式 | 元利均等返済方式・元金均等返済方式 |

アローの借換ローンは大手で落ちた人でも通る可能性がある

アローの借換ローンは、独自の審査基準により、大手消費者金融で審査に通らなかった方でも融資を受けられる可能性がある中小消費者金融です。

過去の信用情報よりも現在の返済能力を重視し、一人ひとりの事情に寄り添った審査を行います。

アローの借換ローンで150万円を一本化した場合、複数社への返済手数料(月3,000円程度)が不要になるだけでも年間36,000円の節約。

さらに、金利が20.0%から17.0%に下がれば、4年返済で総利息が約65万円から約54万円へと、11万円の削減が可能です。

アローは最短45分での審査回答という中小消費者金融としては異例のスピード対応を実現。Web申込は24時間365日受付可能で、全国どこからでも利用できます。

また、アプリでの必要書類提出にも対応しているので、来店不要で手続きが完了します。

| 項目 | 内容 |

|---|---|

| 金利 | 年15.00%~19.94% |

| 融資限度額 | 最大200万円 |

| 審査時間 | 最短45分 |

| 融資時間 | 最短即日 |

| Web完結 | 可能 |

| 申込条件 | 満25歳以上65歳以下で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大180回(15年) |

| 返済方式 | 残高スライドリボルビング方式・元利均等返済方式 |

アスマイルのおまとめローンは多重債務に強い独立系消費者金融

アスマイルは、「5件以上の借入がある」「他社で断られ続けている」といった厳しい状況の方でも、真摯に向き合ってくれる多重債務専門の消費者金融です。

福岡県を拠点に、九州地方で圧倒的な信頼を獲得しています。

アスマイルのおまとめローンで250万円を一本化した場合、5社への振込手数料(月2,500円)が不要になるだけで年間30,000円の節約。

金利が平均18.0%から15.0%に下がれば、6年返済で総利息が約165万円から約135万円へと、30万円の削減効果があります。

アスマイルの最大の特徴は、返済計画の立て直しに関する専門的なアドバイス。

債務整理を検討している方には、その前にできる選択肢を提示し、信用情報を守りながら完済を目指すサポートを行います。

| 項目 | 内容 |

|---|---|

| 金利 | 年9.85%~18.0% |

| 融資限度額 | 最大300万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大96回(8年) |

| 返済方式 | 元利均等返済方式・自由返済方式 |

デイリーキャッシングのおまとめローンは上限金利の低さが特徴

デイリーキャッシングのおまとめローンは、中小消費者金融としては異例の上限金利14.5%を実現。

これは大手消費者金融の金利を大きく下回る水準で、確実に返済負担を軽減できる設計となっています。

デイリーキャッシングで400万円を一本化した場合、金利が18.0%から12.0%に下がれば、8年返済で総利息が約320万円から約205万円へと、115万円もの大幅削減が可能。

デイリーキャッシングは最大600万円まで対応可能なため、高額の借入をまとめたい方にも適しています。

東京都に本社を構える独立系消費者金融として、関東圏では特に迅速な対応を実現。

さらに、最短30分での審査回答、即日振込にも対応し、「明日が返済日」といった緊急時にも頼れる存在です。

| 項目 | 内容 |

|---|---|

| 金利 | 年8.5%~14.5% |

| 融資限度額 | 最大600万円 |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上で定期的な収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大120回(10年) |

| 返済方式 | 元金均等返済方式・一括返済方式 |

低金利で一本化できる銀行のおまとめローンおすすめ10選を紹介

銀行のおまとめローンは消費者金融と比較して金利が低い傾向にあり、毎月の利息負担を減らせる点が最大の魅力です。

- 低金利のため利息負担を減らしやすい

- 限度額が高く高額のおまとめにも対応

- 信頼性が高く安心して利用できる

- 最短当日中のおまとめは基本的に不可

- 審査が厳しく通過率が低い傾向にある

- おまとめ専用ローンではない銀行が多い

多くの銀行では年1%台から10%台前半という低金利でのおまとめローンを提供しており、長期間の返済でも利息負担を大幅に軽減できます。

ただし、銀行は十分な返済能力があることを求められるため、おまとめローンの通りやすさを重視する人には注意が必要です。

また、銀行のおまとめローンは審査に1週間程度の時間がかかることが多く、即日融資を希望する方には向いていません。

そのため、銀行系おまとめローンは融資時間よりも金利を重視する人や、返済能力に問題がない人におすすめです。

上記の一覧は、銀行のおまとめローンを6つの観点から評価し、選定を行いました。

- 上限金利の低さ

- 借入限度額

- 一本化の対象範囲

- 審査の簡潔さ

- 利便性の高さ

- サービスの信頼性

東京スター銀行おまとめローンは完済を目指すための返済に特化

東京スター銀行のおまとめローンは、「完済」という明確な目標に向けて設計された、まさに借金返済の専門商品です。

最大の特徴は、追加借入ができない仕組みにより、確実に残高を減らしていける点。

金利も年9.8%~14.6%の固定金利で、返済計画が立てやすくなっています。

東京スター銀行で500万円を一本化した場合、消費者金融の平均金利18.0%から12.0%に下がれば、10年返済で総利息が約520万円から約330万円へと、190万円もの大幅削減が可能。

東京スター銀行は返済期間を最長10年まで設定できるため、月々の返済額を抑えながら確実に完済を目指せます。

年収200万円以上なら正社員以外でも申込可能で、専門の相談員が一人ひとりの状況に合わせた返済プランを提案。

来店不要のWEB完結申込にも対応し、全国どこからでも利用できる利便性も備えています。

| 項目 | 内容 |

|---|---|

| 金利 | 年9.8%~14.6%(固定金利) |

| 融資限度額 | 最大1,000万円 |

| 審査時間 | 仮審査最短2日 |

| 融資時間 | 最短1週間 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上65歳未満、年収200万円以上の方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大120回(10年) |

| 返済方式 | 元利均等返済方式 |

楽天銀行スーパーローンは現在の借入金利を見直すのに適している

楽天銀行スーパーローンは、ネット銀行ならではの低金利と、楽天経済圏のメリットを最大限活用できるカードローンです。

年1.9%~14.5%という業界最低水準の金利設定により、現在高金利で借りている方の金利見直しに最適な選択肢となっています。

例えば、カードローン3社から合計200万円を借りている場合、平均金利17.5%から10.0%に下がれば、5年返済で総利息が約100万円から約55万円へと、45万円もの削減効果。

さらに、入会時に楽天ポイントが最大3万ポイントもらえるキャンペーンも頻繁に実施されています。

楽天会員ランクに応じて審査が優遇される可能性があり、普段から楽天市場や楽天カードを利用している方には特に有利。

返済で楽天ポイントも貯まるため、実質的な金利をさらに下げることができます。

| 項目 | 内容 |

|---|---|

| 金利 | 年1.9%~14.5% |

| 融資限度額 | 最大800万円 |

| 審査時間 | 最短翌日 |

| 融資時間 | 最短翌日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上62歳以下で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 原則自由(随時返済可) |

| 返済方式 | 残高スライドリボルビング返済方式 |

オリックス銀行おまとめローンは非正規でも申し込めて柔軟に対応

オリックス銀行おまとめローンは、メガバンクでは審査が厳しいとされる非正規雇用の方でも、安定収入があれば前向きに審査してくれる柔軟性が特徴です。

金利は借入額に応じて段階的に下がる仕組みで、まとまった金額の一本化ほどお得になります。

オリックス銀行で300万円を一本化する場合、金利が年9.0%になれば、消費者金融の18.0%と比較して、7年返済で総利息が約220万円から約85万円へと、135万円もの大幅削減が実現。

オリックス銀行は提携ATM手数料が完全無料のため、返済にかかる余計なコストも削減できます。

オンライン特化型の銀行として、申込から契約まですべてWEBで完結。

来店不要で全国対応、アルバイト・パート・派遣社員の方でも年収に応じた融資枠で利用可能です。

| 項目 | 内容 |

|---|---|

| 金利 | 年4.5%~14.8% |

| 融資限度額 | 最大500万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上69歳未満で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 原則自由(最長8年) |

| 返済方式 | 残高スライドリボルビング方式 |

auじぶん銀行カードローンはauユーザー限定の優遇金利が魅力

auじぶん銀行カードローンは、au経済圏のメリットを最大限に活用できる、スマホ時代の新しいカードローンです。

auユーザーなら最大年0.5%の金利優遇により、実質年0.98%~という驚異的な低金利での借入も可能になります。

auじぶん銀行で350万円を一本化した場合、au優遇適用後の金利が8.0%になれば、消費者金融の17.5%と比較して、7年返済で総利息が約270万円から約110万円へと、160万円もの削減効果。

さらに、au PAYへのチャージでPontaポイントも貯まり、実質的な負担をさらに軽減できます。

スマホアプリで借入・返済が完結し、セブン銀行ATMならカード不要で利用可能。

auじぶん銀行の口座があれば最短即日融資も可能で、ネット銀行ならではの利便性を実現しています。

| 項目 | 内容 |

|---|---|

| 金利 | 年1.48%~17.5%(au限定割適用後:年0.98%~17.4%) |

| 融資限度額 | 最大800万円 |

| 審査時間 | 最短1時間 |

| 融資時間 | 最短即日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上70歳未満で安定継続した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 原則自由(随時返済可) |

| 返済方式 | 残高スライド方式 |

三井住友銀行カードローンはメガバンクの信頼と安定した金利が強み

三井住友銀行カードローンは、メガバンクという圧倒的な信頼性と、全国に広がるATMネットワークが最大の強みです。

金利は年1.5%~14.5%と安定しており、借入額に応じて段階的に金利が下がる透明性の高い設計となっています。

三井住友銀行で500万円を一本化した場合、金利が7.0%になれば、消費者金融の15.0%と比較して、10年返済で総利息が約430万円から約195万円へと、235万円もの大幅削減が実現。

三井住友銀行の普通預金口座があれば、返済忘れを防ぐ自動引き落としサービスも利用できます。

全国の三井住友銀行ATMはもちろん、セブン銀行・ローソン銀行・イーネットATMでも手数料無料。

三井住友銀行アプリから残高照会や繰上返済も簡単にでき、大手銀行ならではの充実したサービスを受けられます。

| 項目 | 内容 |

|---|---|

| 金利 | 年1.5%~14.5% |

| 融資限度額 | 最大800万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| Web完結 | 可能(口座をお持ちの方) |

| 申込条件 | 満20歳以上69歳以下で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 原則自由(最長期間は契約極度額により異なる) |

| 返済方式 | 残高スライド元利定額返済方式 |

三菱UFJ銀行バンクイックは口座開設不要で借り換えにも対応

三菱UFJ銀行のバンクイックは、メガバンクでありながら口座開設不要という画期的なサービスで、借り換え需要に幅広く対応しています。

テレビ窓口なら土日祝日も申込可能で、平日忙しい方でも利用しやすい設計です。

バンクイックで300万円を一本化した場合、金利が9.6%になれば、消費者金融の18.0%と比較して、6年返済で総利息が約190万円から約95万円へと、95万円の削減効果。

バンクイックは返済日を毎月指定日か35日ごとから選べるため、給料日に合わせた無理のない返済が可能です。

三菱UFJ銀行の全国1,700台以上のATMが手数料無料で利用でき、提携コンビニATMも充実。Eメールで返済期日をお知らせするサービスもあり、うっかり忘れを防げます。

| 項目 | 内容 |

|---|---|

| 金利 | 年1.8%~14.6% |

| 融資限度額 | 最大500万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上65歳未満で安定した収入のある方 |

| 担保・保証人 | 不要 |

| 返済回数 | 原則自由 |

| 返済方式 | 残高スライドリボルビング方式 |

横浜銀行カードローンは関東エリアでの借り換えに利便性が高い

横浜銀行カードローンは、地方銀行最大手としての規模と、メガバンクに匹敵する商品力を誇ります。

神奈川・東京・群馬(一部)限定ですが、エリア内なら最高水準のサービスを受けられます。

横浜銀行で600万円を一本化した場合、金利が5.0%になれば、消費者金融の14.5%と比較して、10年返済で総利息が約415万円から約160万円へと、255万円もの削減が可能。

横浜銀行は地域密着型の審査により、地元企業勤務者には特に有利な条件が期待できます。

横浜銀行・セブン銀行・ローソン銀行・イーネット・イオン銀行のATMが手数料無料。

はまぎんアプリで借入・返済が完結し、来店不要で手続きできる利便性の高さも魅力です。

| 項目 | 内容 |

|---|---|

| 金利 | 年1.5%~14.6% |

| 融資限度額 | 最大1,000万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| Web完結 | 可能 |

| 申込条件 | 満20歳以上69歳以下で安定した収入があり、指定地域に居住または勤務の方 |

| 担保・保証人 | 不要 |

| 返済回数 | 原則自由 |

| 返済方式 | 残高スライド方式 |

紀陽銀行おまとめローンは金利の低さと対象範囲の広さが両立

紀陽銀行のおまとめローンは、関西地方の地銀として、きめ細かなサービスと競争力のある金利を両立させています。

特筆すべきは、カードローンだけでなくクレジットカードのリボ払いも一本化対象に含まれる点で、幅広い債務をまとめられます。

紀陽銀行で400万円を一本化した場合、金利が10.0%になれば、リボ払い15.0%・カードローン18.0%の組み合わせと比較して、8年返済で総利息が約280万円から約175万円へと、105万円の削減効果。

紀陽銀行は最長15年の返済期間設定も可能で、月々の負担を大幅に軽減できます。

和歌山・大阪・奈良・京都の4府県限定ですが、地域のお客様には手厚いサポートを提供。

また、紀陽銀行は休日ローン相談会も定期開催しているので、じっくり相談してから申し込めるのも安心材料です。

| 項目 | 内容 |

|---|---|

| 金利 | 年4.8%~14.0% |

| 融資限度額 | 最大1,000万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| Web完結 | 不可(来店契約必要) |

| 申込条件 | 満20歳以上完済時80歳以下で安定継続した収入があり、指定地域に居住または勤務の方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大180回(15年) |

| 返済方式 | 元利均等返済方式 |

西日本シティ銀行おまとめローンは九州エリアでの一本化に最適

西日本シティ銀行のおまとめローンは、九州最大の地方銀行として、地域に根ざした手厚いサービスが特徴です。

固定金利制を採用しているため、将来の金利上昇リスクを気にすることなく、安心して長期返済に取り組めます。

西日本シティ銀行で350万円を一本化した場合、固定金利12.0%なら、変動金利のように金利上昇の心配がなく、7年返済で総利息は約170万円で確定。

消費者金融の18.0%と比較すれば、約100万円の削減効果があります。

福岡県を中心に九州全域に店舗網を展開し、対面での相談を重視。

返済に不安がある月は事前相談で返済額の調整も可能で、地方銀行ならではの柔軟な対応が期待できます。

| 項目 | 内容 |

|---|---|

| 金利 | 年4.5%~15.0%(固定金利) |

| 融資限度額 | 最大500万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短3営業日 |

| Web完結 | 不可(来店契約必要) |

| 申込条件 | 満20歳以上75歳未満で安定した収入があり、九州・山口県に居住の方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大180回(15年) |

| 返済方式 | 元利均等返済方式 |

きらぼし銀行おまとめローンは都内で使いやすい地域密着型ローン

きらぼし銀行のおまとめローンは、東京都内に特化した地方銀行として、首都圏の高額借入ニーズに的確に対応しています。

固定金利で年3.8%~14.8%という競争力のある金利設定により、都内の高い生活コストに悩む方の負担軽減に貢献します。

きらぼし銀行で450万円を一本化した場合、金利が8.0%になれば、複数社18.0%の借入と比較して、8年返済で総利息が約385万円から約155万円へと、230万円もの大幅削減が可能。

きらぼし銀行は東京・神奈川・埼玉・千葉の1都3県に密着し、地域特性を理解した審査を行います。

旧東京都民銀行・八千代銀行・新銀行東京が合併して誕生した銀行として、各行の強みを活かしたサービスを提供。都内中小企業勤務者には特に有利な条件が期待できます。

| 項目 | 内容 |

|---|---|

| 金利 | 年3.8%~14.8%(固定金利) |

| 融資限度額 | 最大500万円 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短3営業日 |

| Web完結 | 不可(来店契約必要) |

| 申込条件 | 満20歳以上64歳以下で安定継続した収入があり、1都3県に居住または勤務の方 |

| 担保・保証人 | 不要 |

| 返済回数 | 最大120回(10年) |

| 返済方式 | 元利均等返済方式 |

属性別のおすすめおまとめローンと選ぶ際のコツを紹介

おまとめローンの審査は、申込者の属性によって通りやすさが大きく異なります。

特に、年齢や収入、雇用形態や勤続年数、現在の借入状況や過去の返済履歴など、さまざまな要素が審査結果に直結します。

ここでは、代表的な申込者の属性を例に挙げて、おまとめローンの選び方や審査通過のポイントを解説します。

また、それぞれの属性においておすすめのおまとめローンを紹介しますので、選ぶ際の参考にしてください。

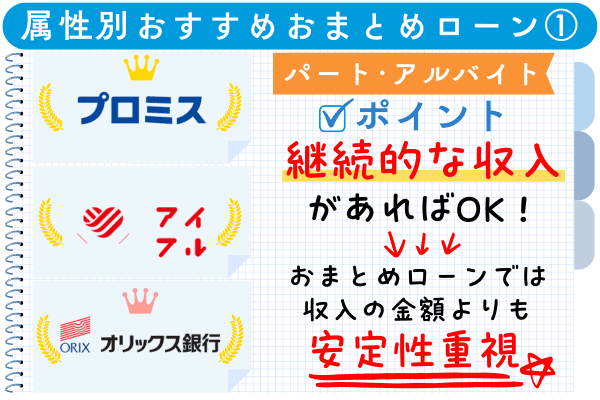

パートやアルバイトの人でも安定した収入があれば申し込める

パート・アルバイトにおすすめのおまとめローン

パートやアルバイトの人でも、安定した収入があればおまとめローンに申し込むことができます。

たとえば、プロミスやアイフルのおまとめローンは、「パート・アルバイトの方でも安定した収入があれば申込可能」と明記しています。

また、オリックス銀行のおまとめローンも「継続的な収入がある方」を対象としており、非正規雇用の人にも門戸が開かれています。

注意するべきは、おまとめローンの審査では、収入の金額よりも安定性が重視される傾向にあることです。

たとえば、勤続3年のアルバイトと3ヵ月の正社員では、前者の方が収入が安定していると審査される可能性もあるのです。

ただし、おまとめローンは審査によって融資額が設定されるため、借入希望額が高すぎると審査に通りにくくなります。

審査に通るためには、源泉徴収票や給与明細、雇用契約書などを提出し、継続的な勤務実績を示すことが大切です。

信用情報に不安がある人でも中小なら一本化できる可能性がある

信用情報に不安がある人におすすめのおまとめローン

信用情報に不安がある人にとって、おまとめローンの審査は高いハードルとなるでしょう。

長期延滞や債務整理、強制解約などの履歴がある人は、いわゆる「ブラックリスト」として扱われ、審査に通ることは非常に困難です。

しかし、中小のおまとめローンでは、過去の事故情報よりも現在の返済能力や生活状況を重視する傾向があります。

たとえば、安定した収入があれば柔軟に審査する業者もあり、信用情報に不安がある方にも申込の余地があると言えます。

ただし、こうした中小のおまとめローンは金利が高めになる傾向があるため、返済総額をしっかり見積もることが重要です。

信用情報に不安がある人は、無理のない返済計画を立て、現在の収入状況を証明できる書類を準備した上で、中小業者への申込みを検討するのが良いでしょう。

年収が低めな人は申し込み条件を入念に確認することが重要

収入が少ない人におすすめのおまとめローン

収入が少ない、または年収が低めの人がおまとめローンの審査に通るためには、申込条件を丁寧に確認することが欠かせません。

たとえば東京スター銀行では、申込条件として「年収200万円以上」と明記しており、比較的低年収の人にも門戸が開かれています。

ただし、年収200万円前後で高額のおまとめをすると、月々の返済が生活を圧迫するおそれがあるため、無理のない返済計画が前提となります。

消費者金融のおまとめローンでは、「返済負担率」を重視した審査を行っており、年収に応じた妥当な借入額が設定される仕組みになっています。

この比率が高くなると、返済能力に不安があると判断され、おまとめローン審査で不利になる可能性があります。

そのため、収入に不安がある人は、申込時に収入を証明できる書類を揃え、安定した生活基盤のうえで返済ができることをアピールするようにしましょう。

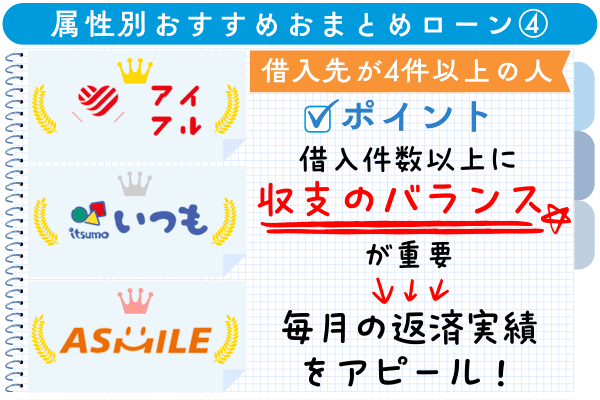

一本化したい借入が4件以上の人は現在の状況を整理することが大切

借入件数が4件以上ある人におすすめのおまとめローン

一本化したい借入が4件以上あると、おまとめローンの審査では不利に働く可能性が非常に高くなります。

多件数の借入は、単に債務が多いというだけでなく、「生活資金が慢性的に不足している」と見なされ、警戒されやすくなるからです。

おまとめローンの審査では、借入件数だけでなく、月々の返済額が収入の範囲内に収まっているかが重視されます。

一部の中小消費者金融では、借入件数が5件以上でも、返済実績や今後の収支計画を踏まえて柔軟に審査を行うケースがあります。

しかし、その場合でも現在の借入状況を整理し、少額の借入をなるべく完済しておくと、審査通過の可能性が高まります。

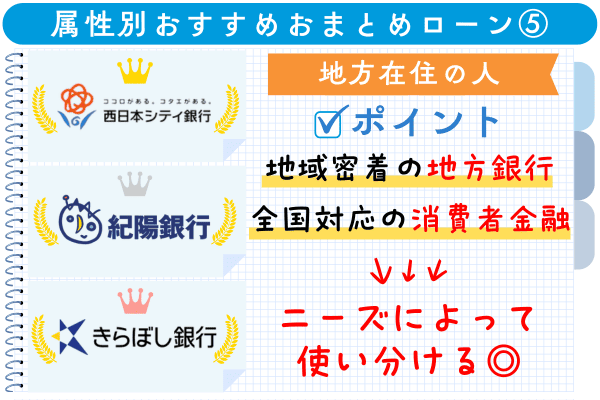

地方在住の人は銀行と消費者金融を上手く使い分けると効果的

地方在住の人におすすめのおまとめローン

地方在住でおまとめローンの審査通過を重視する場合は、地域密着型の銀行と、全国対応の消費者金融を上手に使い分けることが重要です。

地方銀行の多くは、地域貢献を重視する姿勢が見られ、営業エリア内の人への融資に積極的な傾向があります。

地域によっては、地方銀行や信用金庫が独自のおまとめローンを提供しており、営業区域内に居住または勤務していれば申込み可能な場合もあります。

一方で、都市部に比べて選択肢が限られるケースもあるため、全国から申込可能な消費者金融のおまとめローンも検討に値します。

たとえば、プロミスやアイフルなどの大手消費者金融は、WEB完結で申込みから契約までが完了でき、来店不要・郵送物なしで地方在住者にも対応しています。

ただし、地方銀行は金利が低めな一方で、融資審査にやや時間がかかる傾向があるため、急ぎの場合はスピード対応が可能な消費者金融との比較が重要です。

審査通過の可能性を高めたい方は、自身の居住地域・雇用形態・収入状況をもとに、柔軟な審査基準を持つローンを選ぶことがポイントです。

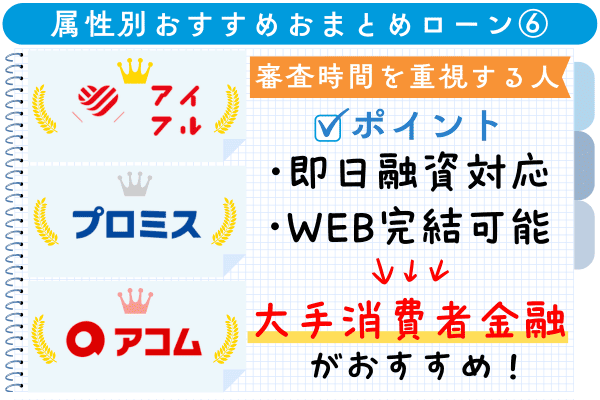

審査の早さや即日融資を重視する人は大手消費者金融が向いている

審査時間を重視する人におすすめのおまとめローン

審査時間を重視しておまとめローンを探している人には、即日融資に対応している消費者金融がおすすめです。

消費者金融は、申し込みから融資までオンラインで完結できるよう最適化されており、急ぎで借入を一本化したい人にとっては利便性が高いです。

一般的に、即日融資を希望する場合は、本人確認書類、収入証明書、借入残高証明書などの提出書類を事前に準備しておくことが重要です。

また、審査過程で勤務先への在籍確認が行われるため、電話対応がスムーズにできる体制を整えておくと審査が円滑に進みやすくなります。

ただし、おまとめローンは通常のカードローンよりも審査が慎重に行われる傾向があり、即日対応が可能とはいえ、条件によっては翌営業日以降となるケースもあります。

申込前の準備を徹底し、即日融資の対応体制が整った金融機関を選ぶことが、スピード重視でおまとめローンを活用したい方のポイントとなります。

おまとめローンを選ぶ際に重要な7つのポイントを解説

おまとめローンは、複数の借入を一本化して返済を効率化できる便利な制度です。

上手く活用できれば毎月の返済額や手間を減らすことができ、生活再建への重要な鍵となります。

一方で、金利の低さだけに注目して契約すると、手数料や返済期間の延長によって結果的に返済総額が増加するなど損をすることもあり得ます。

ここでは、おまとめローンの選び方について、7つの重要な判断ポイントをわかりやすく解説します。

金利の低さだけでなく実質の総返済額を確認する

おまとめローンを選ぶ際に金利の低さばかりに注目すると、かえって返済総額が膨らんでしまう可能性があります。

本当に確認すべきなのは、実際に支払う「総返済額」です。

おまとめローンの利息は基本的に日割計算されるため、返済期間が長くなるほど支払う利息の総額も増える傾向にあります。

たとえば、金利が数%下がったとしても、返済期間が5年から10年に延びれば、利息の総額が増加し、結果として支払総額が大きくなることも珍しくありません。

このようなリスクを避けるためには、事前に返済シミュレーションを行い、現在の借入状況と一本化後の返済総額を比較することが重要です。

さらに、繰上げ返済ができるかどうか、手数料がかかるかといった条件も、長期的な返済コストに直結します。

金利だけで判断せず、総返済額・返済期間・手数料の有無などを総合的に確認し、自分にとって本当に負担の少ないローンを選ぶようにしましょう。

借入可能な金額とおまとめ対象の範囲をチェックする

おまとめローンを検討する際は、自分の借入が対象となるかどうか、またどの程度の金額まで借り換えが可能かを事前に確認しておくことが大切です。

おまとめローンの対象となる借入の種類は、金融機関によって異なります。

消費者金融やクレジットカードのキャッシングは対象となることが多い一方で、銀行系カードローンやショッピングリボ、住宅ローンなどは対象外とされる場合があります。

すべての借入を一本化したいと考えていても、一部の借入が対象外であれば、結果として完全な一本化が実現できないケースもあるため、注意が必要です。

また、借入可能な上限金額もローンごとに設定されており、数百万円の範囲で制限が設けられていることが一般的です。

自分の借入総額がその限度額を超えている場合、すべてを一本化できず、残債が別途残る可能性があります。

借入の種類・金額・件数を正確に把握した上で、各ローンが対応している範囲と限度額を比較検討することが、後悔しない選択につながります。

対象外の借入があると、実質的な負担軽減効果が限定的になるため、申込前に各商品の適用範囲を必ず確認しましょう。

審査通過率や申込条件から通りやすさを確認しておく

おまとめローンの審査に通過するためには、事前に各社の申込条件や審査基準を確認し、自分の属性に合った商品を選ぶことが重要です。

ローンによっては、正社員や契約社員などの給与所得者のみを対象としていたり、年収の最低条件が設定されていたりする場合があります。

一方で、パート・アルバイト・学生といった非正規雇用者でも、一定の安定収入があれば申込み可能なローンも存在します。

このように、雇用形態や年収の条件はローンによって大きく異なるため、申込時には必ず事前に確認しておく必要があります。

また、借入の総額が年収の一定割合(たとえば3分の1)を超えている場合、申込みできないケースもあるため、自身の借入状況を正確に把握することも欠かせません。

さらに、過去に延滞や債務整理などの信用事故がある場合、その情報は信用情報機関に5~7年間記録されるため、その期間中は審査に通りにくくなる可能性があります。

こうした複数の条件を踏まえ、自分の雇用形態・年収・借入状況・信用情報のいずれにも対応しているローンを選ぶことが、審査通過率を高めるための基本となります。

申込前には、複数のローンを比較し、自身の状況に最も適した選択肢を冷静に見極めるようにしましょう。

即日融資や来店不要などスピードや利便性も考慮する

おまとめローンを選ぶ際には、融資スピードや契約手続きの利便性といった実務的な使いやすさにも注目する必要があります。

即日融資に対応しているローンであれば、急ぎで借り換えを行いたい方にとって非常に有効です。

特に、WEBからの申込や審査、契約までがすべてオンラインで完結できるローンは、時間や場所にとらわれず手続きができるため利便性が高く、来店の手間もかかりません。

一方で、インターネット上で申し込みが完了しても、審査完了までに数日かかる場合や、契約時に郵送対応が必要となるケースもあり、必ずしも即日対応が保証されるわけではありません。

金融機関によっては、申込から融資まで最短当日というスピード感で対応しているものもあれば、審査結果の連絡に1~2営業日を要するローンもあります。

そのため、自分の借り換え希望のタイミングや急ぎの度合いに応じて、即日対応かじっくり型かを見極めることが大切です。

また、在籍確認の方法や必要書類の提出手段も、利便性に直結する要素です。

事前に申込方法・審査期間・契約形態を確認し、自分の都合に合ったスムーズな手続きが可能なローンを選ぶようにしましょう。

返済方式や毎月の返済額が家計に合っているか確認する

おまとめローンを選ぶ際には、返済方式や毎月の返済額が自分の家計に無理なく収まるかどうかを慎重に見極める必要があります。

返済方式には主に「元利均等返済」と「元金均等返済」の2種類があり、それぞれ返済の負担や利息総額に違いがあります。

元利均等返済は、元金と利息を合計した毎月の返済額が一定になる方式で、返済の見通しが立てやすい点がメリットです。

一方、元金均等返済は元金の返済額が毎月一定であるため、返済が進むごとに利息が減少し、総返済額が少なくなる傾向がありますが、当初の返済負担は大きくなります。

また、返済期日を複数から選べるローンもあり、給料日など自身の収入タイミングに合わせて返済計画を立てやすくなっています。

家計に合わない返済額を設定すると、生活費を圧迫し再び借入を繰り返すリスクが高まります。

逆に、毎月の返済額を抑えすぎると、返済期間が延びて総支払額が増える可能性もあるため、返済額と期間のバランスをよく検討することが重要です。

現在の支出や収入状況をもとに、長期的に無理なく支払える金額を見極めたうえで、返済方式や期日を選択しましょう。

サポート体制や相談窓口の有無も比較ポイントになる

おまとめローンは中長期にわたる返済が前提となるため、契約後のサポート体制や相談窓口の有無も、商品選びの重要な比較ポイントになります。

返済期間中にライフスタイルや収入状況が変化することもあるため、そうしたときに柔軟に相談できる体制が整っているかどうかは、安心して利用を継続するための鍵となります。

中には、専門資格を持つ相談員が対応しているローンや、個別の返済プランを提案してくれるサポート体制を整えている金融機関もあります。

契約前に、電話や対面、チャットなど複数の相談手段が用意されているか、営業時間は平日・休日に対応しているかなども確認しておくとよいでしょう。

また、返済額の試算や、在籍確認の方法などを事前に説明してくれる金融機関であれば、審査や手続きの透明性が高く、利用者に配慮した姿勢が感じられます。

返済が困難になった場合の条件変更、返済期間の見直し、繰上げ返済の可否など、契約後に必要となる可能性のある手続きへの対応もチェックすべき項目です。

単に金利や借入条件だけでなく、こうした「人による支援」の充実度も含めて比較することで、より安心して利用できるおまとめローンを選ぶことができます。

借入診断やシミュレーターがあると比較がしやすい

おまとめローンを比較・検討する際には、借入診断や返済シミュレーターを活用することで、各商品の条件をより具体的にイメージしやすくなります。

多くの金融機関では、年収や借入希望額などを入力するだけで、借入可能額や月々の返済額を簡単に試算できるシミュレーターを提供しています。

また、一部のローンでは「簡易診断ツール」を用意しており、審査通過の可能性を簡単にチェックできるケースもあります。

これらのツールを活用することで、実際に申し込む前に複数のローンを比較でき、自分にとって無理のない返済計画を立てやすくなります。

ただし、診断やシミュレーションの結果はあくまで目安にすぎず、実際の審査結果や借入条件とは異なる可能性がある点には注意が必要です。

借入条件や返済計画を事前に把握しておくことは、申し込み後のミスマッチを防ぐうえでも有効です。

複数のツールを併用しながら、総返済額や月々の負担を具体的に比較検討し、自分に最も適したローンを見極めましょう。

おまとめローンとは複数の借入先を1つにまとめるための金融商品

おまとめローンとは、複数の借入を1本にまとめることで、返済の負担を軽減し、金利や管理の手間を抑えるための金融商品です。

複数の金融機関から借入がある状態では、それぞれの返済日・金利・借入残高を把握する必要があり、管理が煩雑になりがちです。

おまとめローンを活用することで、これらを一本化し、毎月の返済額を抑えたり、利息の軽減による総返済額の縮小を目指すことが可能になります。

おまとめローンは、法律上「顧客に有利となる借換え」として分類されており、通常は年収の3分の1以内とされる貸付制限(総量規制)の例外として認められています。

実際に利用した人の中には、「返済計画が立てやすくなった」「精神的な負担が減った」と感じるケースも多く、特に多重債務状態にある人にとっては有効な選択肢のひとつです。

ここでは、おまとめローンの基本的な仕組みや借り換えローンとの違い、利用が適している人の特徴などを、初心者にも分かりやすく解説します。

複数の借入を一本化することで返済先を1つに統一できる

おまとめローンの基本的な仕組みのひとつが、複数の借入を1本にまとめて返済先を統一できる点です。

複数の金融機関から借入がある場合、それぞれの返済日や支払い金額、残高などを個別に管理しなければならず、返済スケジュールが複雑になりがちです。

おまとめローンを利用すれば、それらの借入をすべて一本化し、1社への返済に統一できるため、返済日の管理が非常にシンプルになります。

これにより、支払い忘れや遅延のリスクを減らせるほか、返済金額や期間の見通しも立てやすくなります。

また、多くの金融機関ではWEB上で手続きが完結する仕組みを整えており、来店不要で申し込みから契約まで進められるケースも一般的です。

返済先が1つになることで、家計管理の手間も軽減され、精神的な負担の軽減にもつながります。

借入件数が多く管理に負担を感じている方にとって、おまとめローンは実務面でも大きなメリットがある仕組みといえます。

一本化に成功すれば利息の総額や返済回数を抑えられる

おまとめローンを利用して複数の借入を一本化することで、利息の総額や返済回数を抑えられる可能性があります。

一般的に、複数社からの小口借入よりも、1社でのまとまった借入のほうが適用される金利が低くなる傾向があります。

これは、利息制限法において、借入額に応じて上限金利が定められているためです。

たとえば、借入額が100万円未満であれば年18%が上限ですが、100万円以上の場合は年15%に引き下げられます。

このように、借入をまとめることで金利負担が軽減され、結果として支払う利息の総額を減らせる可能性が高くなります。

また、返済先が1社に集約されることで、管理しやすくなるだけでなく、総返済期間も見直しやすくなり、効率的な完済計画が立てやすくなります。

ただし、毎月の返済額を下げすぎてしまうと、返済期間が延びて逆に利息が増えてしまうケースもあるため注意が必要です。

無理のない範囲での返済計画を立てつつ、トータルでの利息と返済回数を抑える設計が、おまとめローンを活用する際の大きなポイントとなります。

返済専用のローンだから総量規制の例外として利用できる

おまとめローンは、貸金業法のもとで定められた「総量規制」の例外として扱われるため、年収の3分の1を超える借入にも対応できる場合があります。

総量規制とは、貸金業者からの借入総額が原則として年収の3分の1を超えてはならないという法律上の制限です。

これは借りすぎによる多重債務を防止するために設けられているルールですが、すでに複数の借入がある人の返済を効率化する目的で組まれるおまとめローンは、例外的にこの制限の対象外とされています。

そのため、すでに年収の3分の1を超える債務がある場合でも、一本化によって返済負担の軽減を目指すことが可能です。

ただし、おまとめローンは返済専用ローンであることが一般的で、借入後に追加融資を受けることはできません。

また、借換えを前提としているため、実際には現在の借入状況や信用情報に基づいて厳正な審査が行われます。

返済計画の立て直しや金利の見直しを目的としたローンであることを理解し、計画的に利用することが重要です。

おまとめローンと借り換えローンの違いと使い分けのポイント

おまとめローンと借り換えローンは混同されがちですが、利用目的や対象となる借入件数に明確な違いがあります。

| 項目 | おまとめローン | 借り換えローン |

|---|---|---|

| 対象件数 | 複数件 | 1件 |

| 目的 | 返済管理の簡素化 | 返済条件の改善 |

| 効果 | 返済負担の軽減 | 金利の軽減 |

おまとめローンは、複数の借入を1本にまとめて返済管理を簡素化し、金利や返済負担の軽減を図ることを目的としたローンです。

一方、借り換えローンは、1件の既存借入をより有利な金利や条件のローンに切り替えることを目的としています。

そのため、借入件数が複数ある場合はおまとめローン、借入が1件のみで条件改善を目指す場合は借り換えローンを選ぶのが一般的です。

おまとめローンは、返済先を1社に集約できるメリットがある一方で、借り換えローンは金利や返済期間の見直しに特化した商品であることが特徴です。

返済管理の手間を減らしたい方にはおまとめローン、より低金利や短期返済を目指したい方には借り換えローンが適しています。

どちらのローンが自分に適しているかを判断するためには、現在の借入件数・金利・返済状況などを客観的に見直すことが重要です。

おまとめローンの利用が向いている人の特徴と代表的なケース

おまとめローンは、すべての人に適しているわけではなく、利用に向いている人とそうでない人がはっきり分かれる傾向があります。

特に、おまとめローンの利用に適しているのは、複数の金融機関からの借入があり、返済管理に負担を感じている方です。

借入件数が3件以上ある場合や、返済日がそれぞれ異なり支払いスケジュールの把握が難しい場合には、返済先を一本化することで管理の簡素化が図れます。

また、現在の借入金利が高く、総返済額や月々の返済額に負担を感じている方にとっても、おまとめローンは有効な選択肢となります。

このような状況にある方が、利率の見直しや返済管理の合理化を目的にローンを見直すことで、返済負担を軽減できる可能性が高くなります。

一方、借入が1件のみの場合や、収入が不安定で返済継続に不安がある方には、おまとめローンは適さないことがあります。

また、今後も追加借入を予定している方にとっては、おまとめローンの性質上、返済専用であることから柔軟性に欠ける場合もあります。

自分の借入件数・返済状況・収入の安定性を客観的に見直し、おまとめローンが本当に自分に合っているかを慎重に判断することが大切です。

おまとめローンを利用するメリット6つを分かりやすく解説

おまとめローンは、複数の借入を一本化することで得られるさまざまなメリットがある金融商品です。

特に、毎月の返済額や金利の負担が重くなっている方にとっては、返済計画の見直しや精神的な負担の軽減につながる有効な手段となります。

実際の利用者の中には、「返済額が減った」「完済までの道筋が見えた」など、具体的な改善効果を実感しているケースも多く見られます。

また、法的にも「顧客に有利な借換え」として位置づけられており、一定の条件下では貸付規制の例外として利用できる制度的な後押しもあります。

ここでは、おまとめローンの主なメリットを6つに分けて、初心者にもわかりやすく解説します。

| メリット | 効果 |

|---|---|

| 返済先の統一 | 返済管理がしやすくなる |

| 月返済額の軽減 | 家計の圧迫を解消できる |

| 金利の削減 | 総返済額を抑制できる |

| 返済計画の明確化 | 完済目標を立てやすい |

| 信用情報の保護 | 延滞リスクを減らせる |

| ストレスの軽減 | 精神的な負担が減る |

複数の返済先が一本化されるから管理がしやすくなる

おまとめローンの代表的なメリットのひとつが、複数の返済先を1つにまとめることによる管理のしやすさです。

複数の借入があると、それぞれの返済日・返済額・残高を個別に把握しなければならず、スケジュール管理が煩雑になります。

おまとめローンを利用すれば、返済先が1社に集約されるため、毎月の返済日が1日に統一され、管理の手間が大幅に軽減されます。

返済日が1つになることで、支払い忘れや延滞のリスクも減り、信用情報への悪影響を防ぐ効果も期待できます。

また、家計簿や資金計画の管理もしやすくなり、毎月の収支バランスを正確に把握できるようになります。

こうした管理面の改善は、精神的なストレスの軽減にもつながり、完済までの道筋を立てやすくなるという利点があります。

毎月の返済額が減ることで家計に余裕が生まれる

おまとめローンを利用すると、複数の返済を1つに集約することで、月々の返済額が抑えられる可能性があります。

従来は複数のローンそれぞれに最低返済額が設定されていた場合でも、一本化後は全体での返済額が調整され、月々の負担が軽減されることが多くあります。

| 借入パターン | おまとめ前の月返済額 | おまとめ後の月返済額 | 軽減効果 |

|---|---|---|---|

| 3社100万円 | 4.5万円 | 3.0万円 | -1.5万円 |

| 4社150万円 | 6.8万円 | 4.2万円 | -2.6万円 |

| 5社200万円 | 9.1万円 | 5.5万円 | -3.6万円 |

その結果、生活費や貯蓄に回せる金額が増え、家計にゆとりが生まれることが期待できます。

家計に余裕ができれば、急な出費にも対応しやすくなり、精神的な安心感にもつながります。

ただし、返済額を下げすぎると、返済期間が延びて利息の総額が増える可能性があるため注意が必要です。

家計に無理のない範囲でありながら、できるだけ短期間で完済を目指せる返済計画を立てることが大切です。

返済額と返済期間のバランスを見極めながら、おまとめローンを上手に活用しましょう。

金利が下がることで総返済額を抑えられる可能性がある

おまとめローンを利用することで、金利が下がり、結果として総返済額を抑えられる可能性があります。

これは、借入金額が大きくなることで、適用される上限金利が引き下げられるという制度上の仕組みに基づいています。

たとえば、利息制限法では、10万円以上100万円未満の借入に対する上限金利は年18%とされていますが、100万円以上になると上限金利は年15%に引き下げられます。

複数の借入を一本化して合計金額が100万円を超えた場合、このような金利引き下げが適用される可能性があります。

特に、金利の高い消費者金融からの借入を、低金利のローンにまとめるケースでは、利息負担の軽減効果が大きくなります。

年18%の金利が、一本化により年10%程度に下がった場合、同じ返済期間であっても支払う利息は大きく減少します。

金利の違いは長期返済において大きな差となって現れるため、現在の金利とおまとめ後の金利の差をしっかり確認しておくことが重要です。

返済計画を立てやすくなり完済の目標が明確になる

おまとめローンを利用すると、返済計画が立てやすくなり、完済までの目標が明確になるという大きなメリットがあります。

複数の借入を1本にまとめることで、返済期間や総返済額が一本化され、全体の見通しがつきやすくなります。

月々の返済額が固定される場合が多いため、収支計画を立てやすくなり、生活設計の見直しにもつながります。

また、繰上げ返済の効果も把握しやすくなるため、ボーナスや臨時収入を活用して早期完済を目指すことも可能です。

一括返済や部分返済のシミュレーションを行いやすくなることで、返済に対する具体的な戦略が立てられる点も利点のひとつです。

返済計画が明確になることで、完済に対するモチベーションが高まり、返済の遅延や放置を防ぐ心理的な効果も期待できます。

長期的な債務管理を見据えたときにも、見通しの立った計画があることは安心材料となり、家計全体の健全化にもつながります。

信用情報が悪化するリスクを抑えることができる

おまとめローンを活用することで、信用情報が悪化するリスクを抑えることができます。

複数の借入先があると、返済日や返済額の管理が煩雑になり、うっかり延滞してしまう可能性が高くなります。

延滞が発生すると、その履歴が信用情報機関に記録され、最大で5年~7年にわたり審査に影響を及ぼすことがあります。

しかし、おまとめローンにより返済先が1社に集約されることで、返済日や返済額が明確になり、延滞のリスクを大幅に軽減できます。

さらに、多重債務の状態を解消することで、将来的なローンやクレジットカードの審査においても有利に働く可能性があります。

継続的に返済を行えば、信用情報に良好な履歴が積み上がり、住宅ローンや自動車ローンなどの審査でもプラス要素となります。

信用情報を健全に保つことは、長期的な資金計画を立てるうえでも非常に重要です。

借入の整理によって精神的なストレスを軽減できる

多重債務による精神的なストレスは、日常生活に深刻な影響を与えることがあります。

複数の借入先があると、「返済の管理が煩雑」「今月も支払いが間に合うか不安」といった心理的負担が常につきまといます。

おまとめローンを利用して借入を整理することで、返済先や返済日が一本化され、煩雑さから解放されるため精神的な負担が軽減されます。

返済計画が明確になり、完済までの道筋が見えることで、将来に対する不安が和らぎ、前向きな気持ちで返済に臨むことができるようになります。

実際に、多くの利用者が「完済の見通しが立った」と感じており、精神面でも大きなメリットがあることが分かっています。

借入の整理によって得られる精神的な安定は、生活全般にも良い影響を与え、仕事や人間関係においてもプラスの効果が期待できます。

おまとめローンの6つのデメリットや注意点も理解しておこう

おまとめローンは、借入の一本化によって返済管理がしやすくなるなど多くのメリットがありますが、その一方で注意すべき点も存在します。

たとえば、返済期間の設定によっては利息の総額が増えてしまうケースがあるほか、返済専用ローンのため追加の借入ができないなど、利用者の状況によってはデメリットにもなり得ます。

また、申込条件や手続きにおいて一般のローンとは異なる制限があることも少なくありません。

事前にこれらのポイントを理解しておくことで、おまとめローンでの失敗や後悔を防ぎやすくなります。

ここでは、おまとめローンを利用するうえで押さえておきたい6つの主な注意点を取り上げ、それぞれのリスクと対策についてわかりやすく解説します。

毎月の返済額が減っても総返済額が増えることがある

おまとめローンでは、複数の借入を一本化することで毎月の返済額を抑えられる反面、返済期間が長引くことで総返済額が増えるリスクがあります。

返済期間を延ばすと、1回あたりの負担は軽減されますが、その分利息の支払い期間も長くなります。

たとえ適用金利が下がったとしても、支払う利息の総額が増える可能性があるため注意が必要です。

たとえば、5年間で完済する予定だったローンを10年返済に変更すると、月々の返済額は少なくなっても、結果的に支払総額が増えてしまうことがあります。

契約前には、返済回数・金利・総返済額のバランスを慎重に検討し、無理なく完済できる現実的な返済プランを立てることが重要です。

審査に通っても希望額を借りられないケースがある

おまとめローンの審査に通過したからといって、必ずしも現在の借入全額をまとめて借り換えられるとは限りません。

多くの金融機関では、利用者の返済能力や信用情報などを総合的に判断し、希望金額の一部のみを融資するケースがあります。

特に、借入総額が高額な場合や他社からの借入件数が多い場合は、限度額の範囲内に収まらず、一部の債務しかまとめられない可能性もあります。

このような場合、借入の一部が残ってしまい、返済先が複数のままになってしまうこともあります。

事前に現在の借入残高と希望するローンの限度額を確認し、全額をまとめられる見込みがあるかを検討することが重要です。

借入を繰り返すと再び多重債務に陥る恐れがある

おまとめローンを利用した後に再び借入を行うと、結果的に多重債務に逆戻りするリスクがあります。

おまとめローンとは、複数の借入を一本化して返済負担の軽減や管理の簡素化を図るローン商品です。

多くのおまとめローンでは、新たな借入ができない「返済専用型」の契約となっていますが、他社からの新規借入までを制度的に制限しているわけではありません。

そのため、返済額が減ったことによる気の緩みや、「もう少し借りられるのでは」という錯覚が原因で、再び借金を重ねてしまうケースがあります。

このような状況になると、おまとめ前よりも借入件数や返済額が増える可能性があり、ローン一本化によるメリットが帳消しになるどころか、家計への負担が一層大きくなることもあります。

おまとめローンを利用する際は、追加借入をしないという強い意志と、長期的な返済計画の管理が必要不可欠です。

また、家計簿の記録や支出の見直しなど、日常的な金銭管理の習慣を見直すことで、計画的な返済を継続しやすくなります。

一部のローンはおまとめ対象外となる場合がある

すべてのおまとめローンが、あらゆる借入を一本化できるわけではありません。

おまとめローンの対象となる借入は、主に消費者金融やクレジットカードのキャッシングなど、無担保で利用できるローンに限られるケースが一般的です。

一方で、住宅ローンや自動車ローン、ショッピングリボ払い、銀行系カードローンなどは、対象外とされることも少なくありません。

金融機関によって対象範囲が異なるため、自分の借入内容が一本化の対象となるかを事前に確認することが重要です。

また、借入先が複数の業態にまたがっている場合、一部しかまとめられないこともあり、完全な一本化ができないケースも考えられます。

対象外のローンが残ると、返済日や返済先が複数に分かれたままとなり、おまとめローンの本来のメリットを十分に享受できません。

そのため、申し込み前には各借入の種類と契約内容を整理し、金融機関に一本化の可否を確認することが、後悔しない選択につながります。

繰上げ返済や途中解約に制限がかかることがある

おまとめローンの中には、繰上げ返済や途中解約に制限がある商品も存在します。

繰上げ返済とは、予定された返済スケジュールよりも早く借入の一部または全部を返済することを指し、利息軽減の効果が期待できます。

一部の金融機関では、繰上げ返済に手数料が発生する場合や、契約から一定期間は返済ができないといった制限が設けられていることがあります。

また、途中解約による一括返済が認められていても、条件が厳しかったり、解約手数料が加算されるケースもあります。

早期返済を希望する場合には、これらの制限が返済計画に影響する可能性があるため注意が必要です。

特に、ボーナスや臨時収入を活用して負担軽減を図りたいと考えている方は、契約前に金融機関の公式サイトなどで繰上げ返済の可否や手数料の有無を確認しておくことが大切です。

返済の柔軟性を重視する方は、繰上げ返済が可能で手数料がかからない商品を選ぶことが、将来的な負担軽減につながります。

おまとめ後の金利がかえって高くなる場合もある

おまとめローンを利用しても、必ずしも金利が下がるとは限りません。

現在の借入の中に、すでに低金利で契約しているローンが含まれている場合、おまとめ後の金利の方がかえって高くなるリスクがあります。

特に、銀行カードローンなどで年10%前後の金利で借入れている場合、消費者金融系のおまとめローンにまとめると、金利が13%~15%台に引き上がる可能性もあります。

また、低金利ローンを含めてすべてを一本化した結果、全体の平均金利が上昇し、返済総額が増えてしまうケースも考えられます。

このため、おまとめローンを検討する際は、各借入の金利を個別に確認し、一本化後の想定金利と総返済額を事前にシミュレーションすることが重要です。

場合によっては、金利が高い借入のみを対象にした「部分的な一本化」が、より効果的な選択肢となることもあります。

おまとめローンの審査に落ちる理由と通過するためのコツ

おまとめローンの審査は、通常のカードローンに比べて慎重に行われる傾向があります。

そのため、審査が甘いおまとめローンは基本的に存在しません。

その理由の一つとして、借入希望額が高額になるケースが多く、金融機関側にとって貸倒リスクが大きくなることが挙げられます。

また、複数の借入を抱えている人のためのローンなので、申込者の信用情報や収入状況、勤務先の安定性など、さまざまな要素が総合的に審査されます。

ここでは、おまとめローンの審査に落ちる主な理由を整理したうえで、審査通過率を高めるための実践的なコツをわかりやすく解説します。

在籍確認が取れない・電話に出られないと落ちる原因になる

おまとめローンの審査では、申込者が実際に勤務しているかを確認する「在籍確認」が求められるケースが一般的です。

これは、申告された勤務先や収入情報の真偽を確認し、安定した返済能力を評価するために行われます。

在籍確認は通常、金融機関の担当者が申込者の勤務先に電話をかける形式で実施され、社名を名乗らず個人名で連絡するなど、プライバシーに配慮された対応が取られます。

しかし、申込者が電話に出られなかったり、担当部署が外出中で在籍が確認できなかった場合は、審査が一時保留または否決となる可能性があります。

特に、シフト制勤務や派遣・業務委託など、第三者による在籍証明が得にくい雇用形態では注意が必要です。

一部の金融機関では、事前相談により給与明細や資格確認書などの書類による代替確認が認められるケースもあります。

スムーズな在籍確認のためには、勤務先の代表番号と在籍部署の直通番号を正確に伝えるとともに、同僚に「外部から確認の電話があるかもしれない」と一言伝えておくのが効果的です。

借入件数や残高が多いと返済能力が不安視されやすい

おまとめローンの審査では、借入件数の多さや借入残高の合計額が重視されます。

借入件数が多いということは、複数の返済義務を抱えていることを意味し、返済能力に対する懸念材料と判断される傾向があります。

特に、借入件数が4件以上ある場合や、借入総額が年収に対して過大な場合は、返済の継続可能性が疑問視されやすく、審査通過が難しくなるケースがあります。

また、貸金業法の総量規制の対象外とはいえ、申込者の返済能力に見合わない金額での借入希望は、金融機関にとってリスクと判断されやすいため注意が必要です。

審査を有利に進めるには、可能であれば小額の借入を事前に完済して件数を減らし、借入残高を抑えておくことが効果的です。

さらに、安定収入を証明するための書類(源泉徴収票や給与明細など)を提出し、返済能力の裏付けを明確に示すことで、審査通過の可能性を高めることができます。

信用情報に異動歴や延滞・滞納があると厳しく審査される

おまとめローンの審査では、申込者の信用情報が厳しくチェックされます。

過去に延滞や滞納、自己破産などの「信用事故」を起こしている場合、一定期間その記録が残るため、審査で不利に働く可能性があります。

一般的に、延滞履歴は最長5年間、債務整理や自己破産は5年~10年間登録されるとされており、その期間中はおまとめローンの審査に通過しにくくなります。

また、直近2年以内に複数回の延滞が確認される場合、金融機関からの信用が得にくくなり、審査に通らないケースが多く見られます。

信用情報に不安がある場合は、事前に開示請求を行い、自分の情報を把握しておくことが大切です。

軽微な延滞であれば、申込時にその理由を説明できるよう準備することで、審査担当者に誠意を示すことができ、判断に好影響を与える可能性もあります。

おまとめローンの利用が2回目以上だと通りづらくなる

おまとめローンは、多重債務を一本化して返済負担を軽減する手段として有効ですが、2回目以降の利用となると審査が厳しくなる傾向があります。

金融機関は、過去におまとめローンを利用したにもかかわらず、再び複数の借入を抱えている状況をリスク要因とみなします。

これは、前回の一本化による効果が持続せず、再び返済能力に問題が生じていると判断されるためです。

再度の申込みでは、前回の利用後にどのような事情で多重債務に至ったのか、その原因と反省点、そして今後の返済計画について明確に説明できることが求められます。

また、過去の返済実績が良好であることや、安定した収入があることを証明できれば、一定の評価を得られる可能性もあります。

おまとめローンは本来、1回の利用で完済を目指すのが理想です。

繰り返し利用を避けるためにも、一本化後は家計の見直しと支出管理を徹底し、新たな借入を防ぐ意識を持つことが重要です。

虚偽申告や情報の記入ミスは信用低下につながるためNG

おまとめローンの審査において、申込内容に虚偽や記入ミスがあると、信用評価に悪影響を与える可能性があります。

金融機関は、申告された情報と信用情報機関に登録された情報を照合し、正確性を確認しています。

年収を実際より多く記載したり、借入残高を少なく申告した場合などは、信用情報との不一致から虚偽申告と判断され、審査に不利に働くことがあります。

また、勤続年数の偽装や勤務先情報の誤記なども、在籍確認の段階で発覚することがあり、信用性の低下につながります。

さらに、単純な記入ミスであっても、審査の遅延や再確認が必要になるケースがあり、結果として審査の進行に支障が出ることもあります。

おまとめローンに申し込む際は、すべての情報を正確に記載し、提出前に再確認することが重要です。

誠実な申告は、金融機関からの信頼を得るための基本であり、スムーズな審査通過の第一歩となります。

審査通過には事前の借入整理や収入証明の準備が効果的

おまとめローンの審査を通過するためには、申込前の準備が非常に重要です。

借入件数が多い状態では返済能力に不安を持たれやすく、審査が不利になる傾向があります。

そのため、可能な範囲で小口の借入を事前に完済し、借入件数を減らしておくことが有効です。

また、源泉徴収票や直近の給与明細など、収入を証明できる書類を揃えておくことで、安定収入の根拠を示すことができます。

審査を行う金融機関では、返済能力を重視するため、正確な収入情報の提出が求められます。

さらに、月々の家計収支を整理し、現実的な返済計画を立てることも大切です。

審査時に計画性をアピールできれば、信用力の向上につながり、審査通過の可能性を高めることができます。

借入の一本化を成功させるためにも、事前準備を入念に行うことが重要です。

審査に不安があるなら通りやすい金融機関を選ぶのが近道

信用情報に不安がある方や、複数の借入がある方は、審査が比較的柔軟な金融機関を選ぶことが審査通過への近道となります。

一般的に、銀行系ローンは審査基準が厳格であるのに対し、消費者金融は個別の事情を考慮した柔軟な審査を行う傾向があります。

特に中小規模の消費者金融では、機械的なスコアリング審査だけでなく、担当者が個別に内容を確認し、返済意思や資金使途を踏まえて判断するケースもあります。

実際に「審査がゆるい業者は存在しないが、消費者金融は融資に積極的な傾向がある」とされており、属性に合った業者選びが重要だとされています。

ただし、審査が通りやすい金融機関は金利が高く設定されていることもあるため、事前に返済シミュレーションを行い、返済計画に無理がないかを確認することが重要です。

自分の状況に合った金融機関を選ぶことで、無理のない借り換えが実現しやすくなります。